法盛金融投资

致力于分享金融与不良资产、投融资并购、公司纠纷、资管基金、资本市场、房地产与建设工程、税务筹划及疑难案例等干货。

基小律说:

吴雄雁 韩顾嘉 | 作者

目录

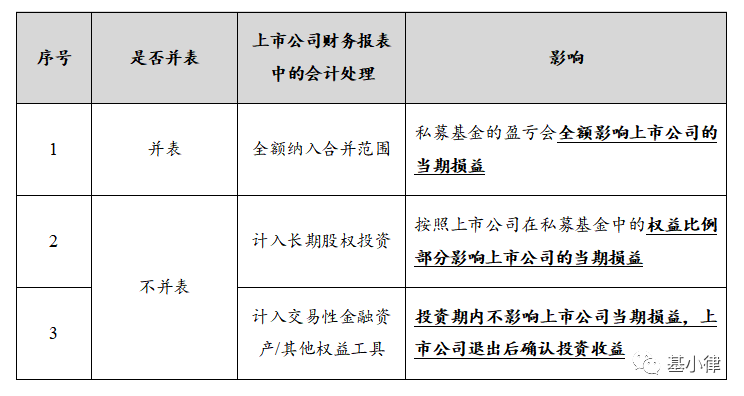

(一)对私募基金并表的认定标准

根据《企业会计准则第33号——合并财务报表》第二条规定“合并财务报表,是指反映母公司和其全部子公司形成的企业集团整体财务状况、经营成果和现金流量的财务报表。母公司,是指控制一个或一个以上主体(含企业、被投资单位中可分割的部分,以及企业所控制的结构化主体等,下同)的主体。子公司,是指被母公司控制的主体。”

由此可见,上市公司对私募基金是否应进行并表的认定标准在于上市公司对私募基金是否形成控制。

(二)对私募基金控制的判断因素

根据《企业会计准则第33号——合并财务报表》第八条规定“投资方应当在综合考虑所有相关事实和情况的基础上对是否控制被投资方进行判断。一旦相关事实和情况的变化导致对控制定义所涉及的相关要素发生变化的,投资方应当进行重新评估。相关事实和情况主要包括:(一)被投资方的设立目的;(二)被投资方的相关活动以及如何对相关活动作出决策;(三)投资方享有的权利是否使其目前有能力主导被投资方的相关活动;(四)投资方是否通过参与被投资方的相关活动而享有可变回报;(五)投资方是否有能力运用对被投资方的权力影响其回报金额;(六)投资方与其他方的关系。”

基于以上规定,实务中,上市公司对私募基金控制的认定,并不以上市公司及/或其关联方是否控股(公司型基金)或者担任执行事务合伙人(合伙型基金)作为唯一标准,而应结合私募基金设立目的、上市公司在私募基金中享有的权利以及对私募基金活动的影响、上市公司在私募基金中是否享有可变现回报以及是否具有权力影响回报金额等因素进行综合判断。

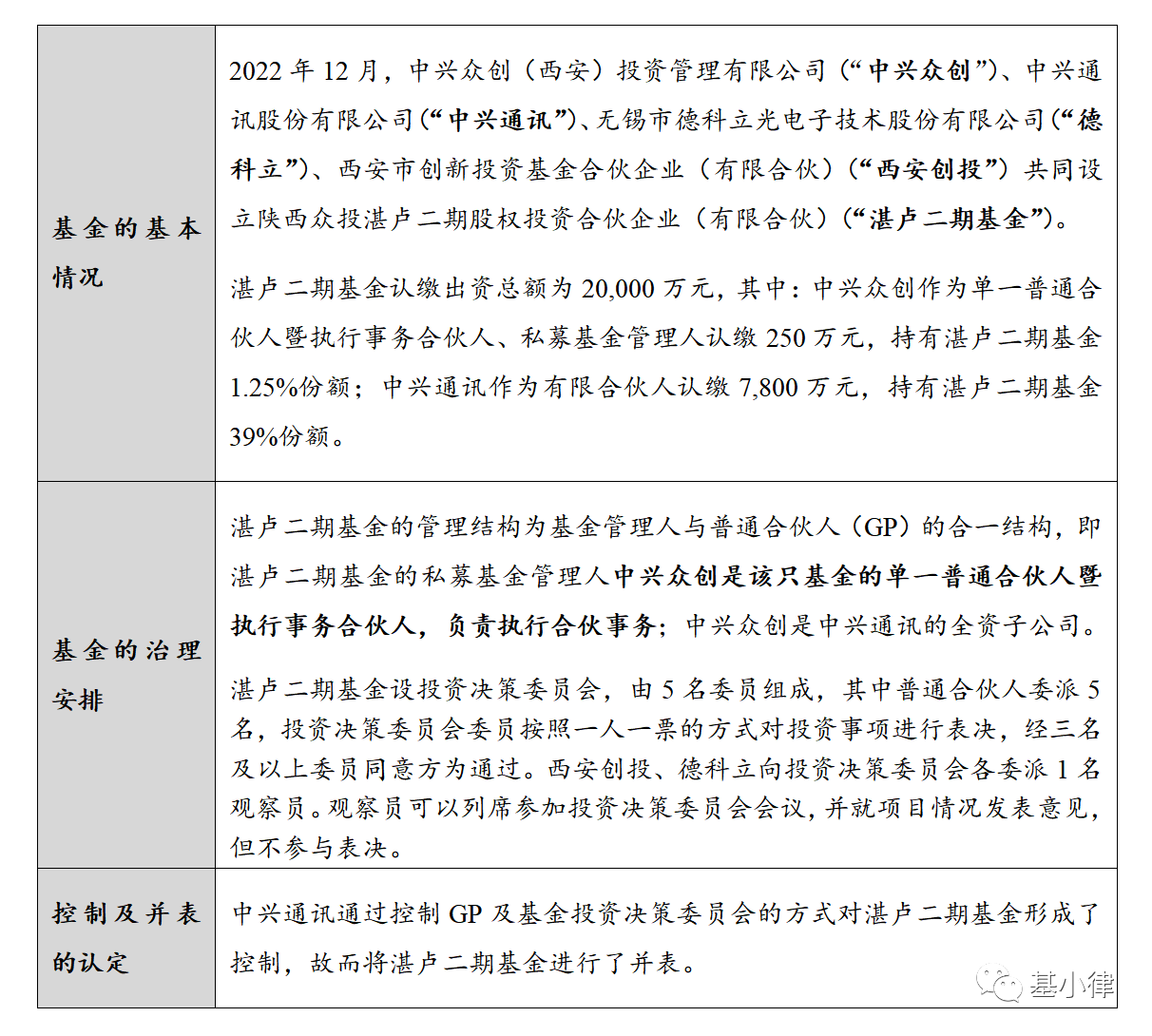

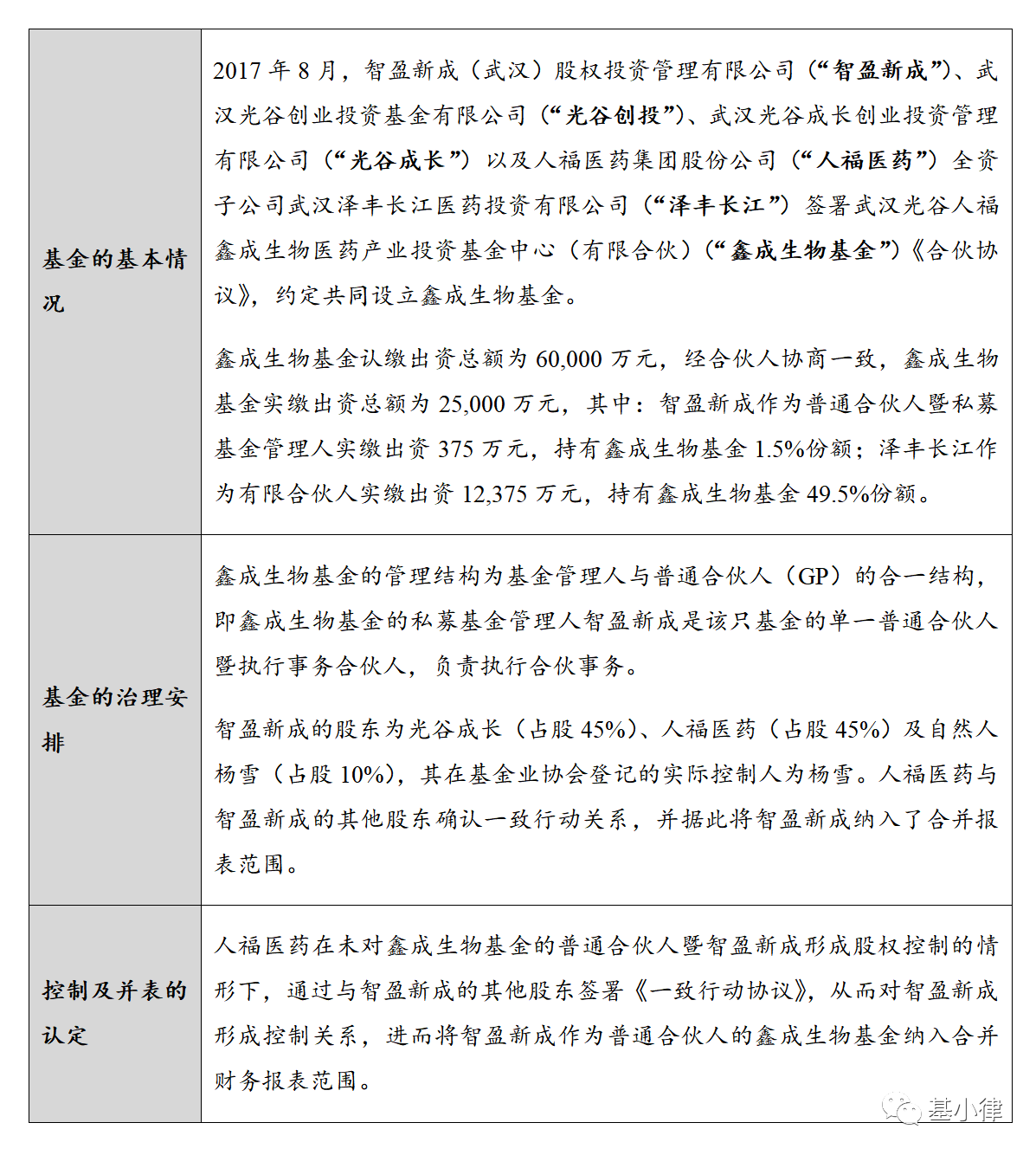

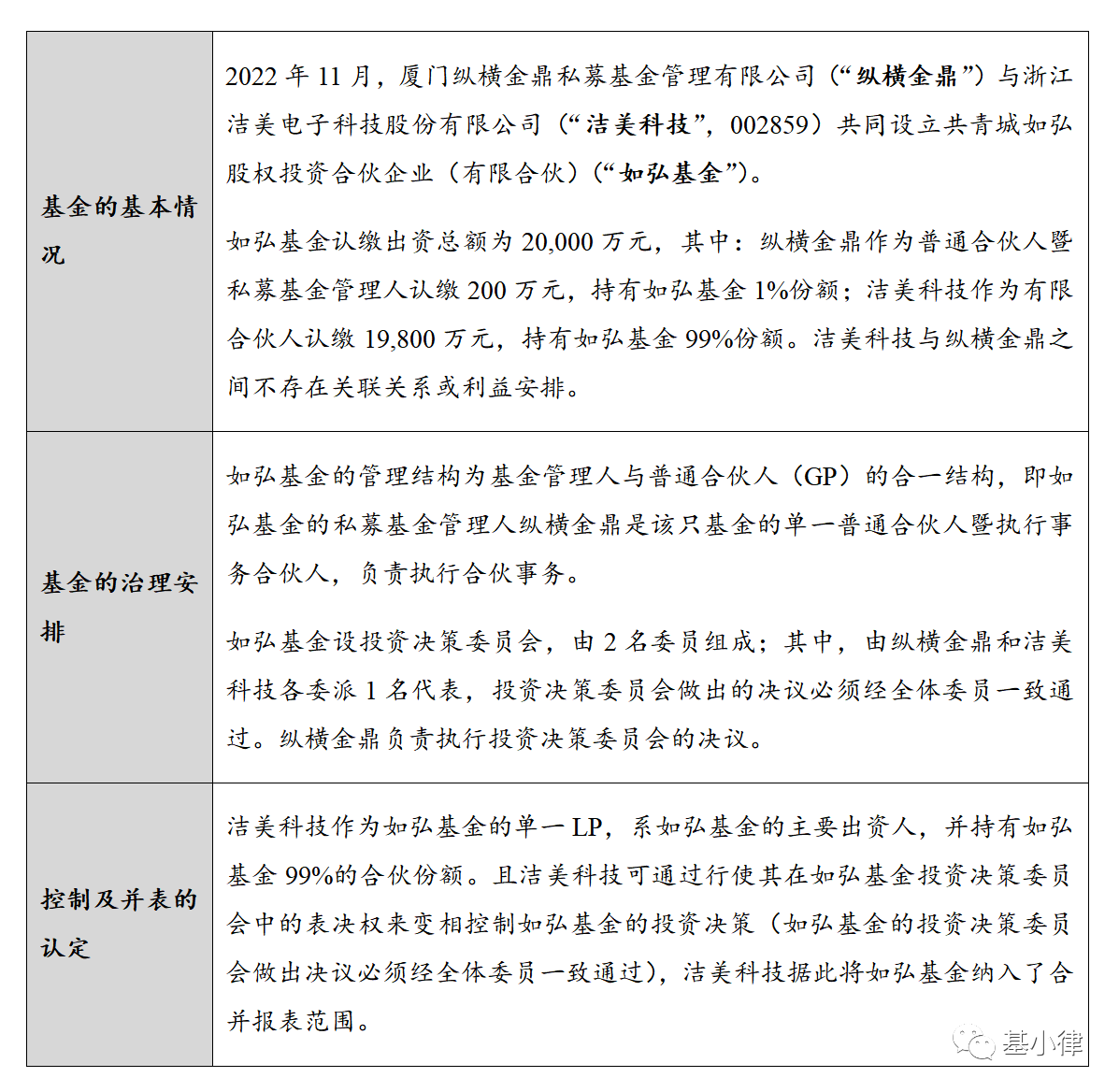

(一)并表案例分析

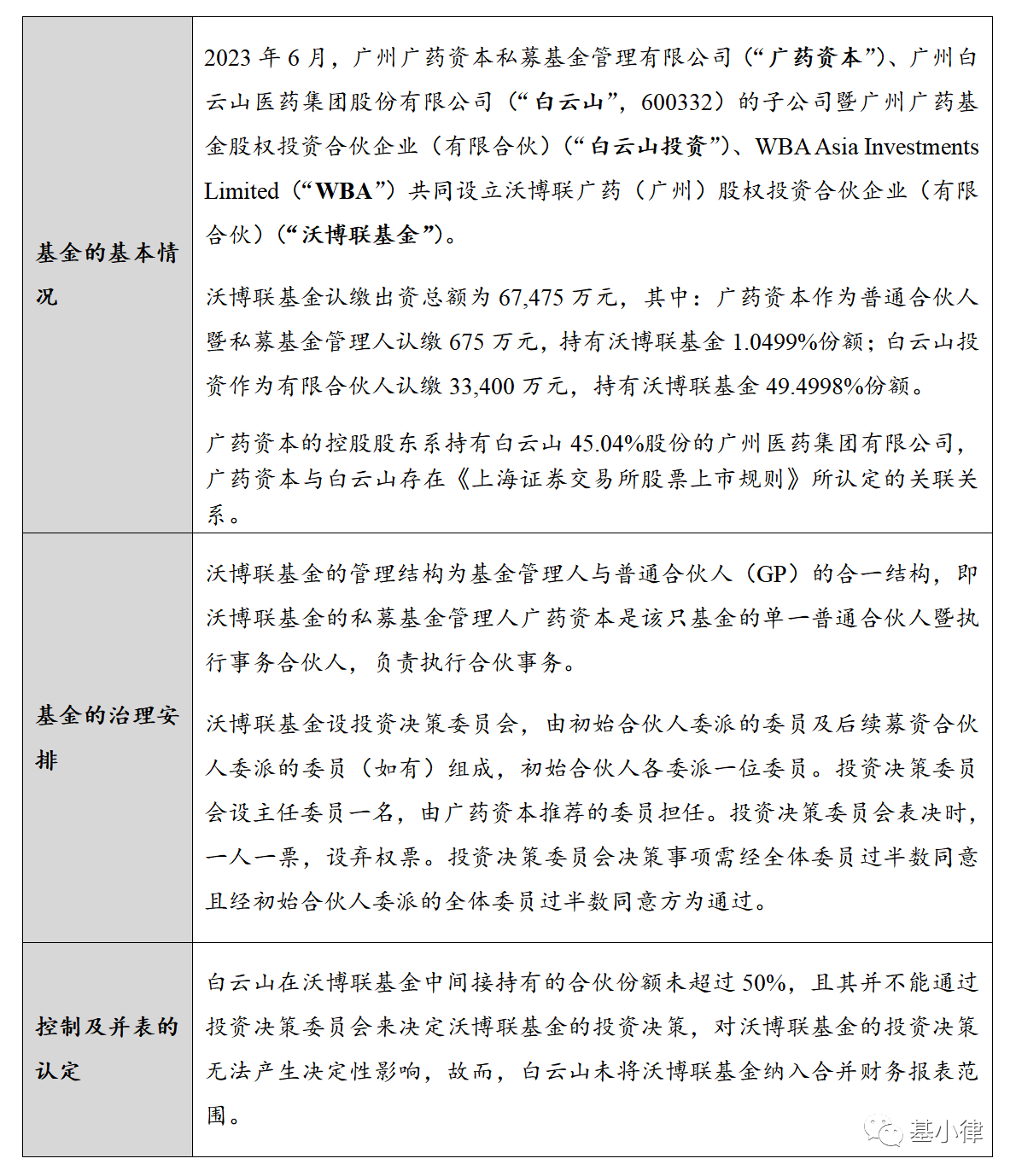

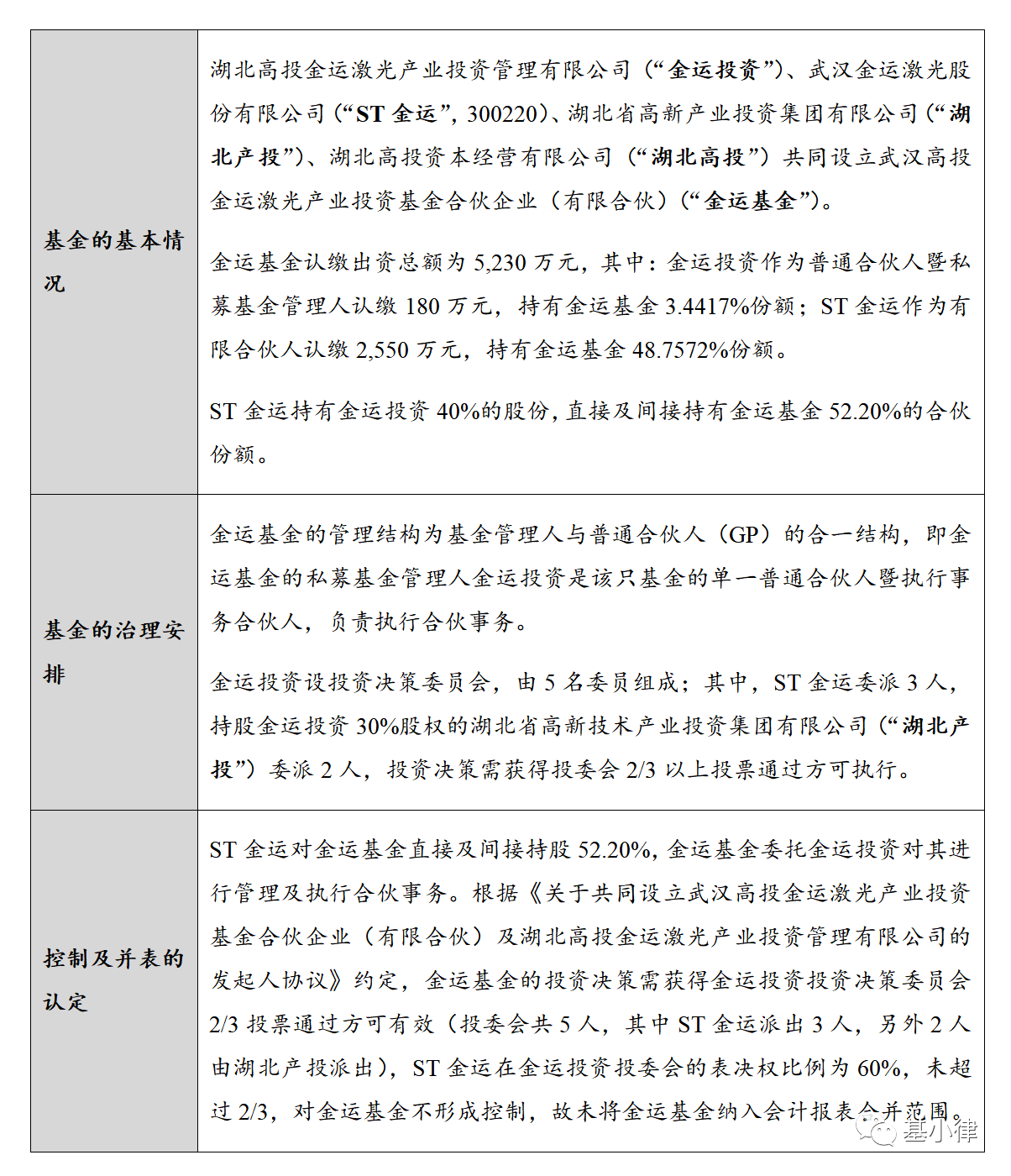

(二)未并表案例分析

【类似案例】:上海国际港务(集团)股份有限公司(“上港集团”,600018)参与设立的上海国有资本投资母基金有限公司(“上海国投母基金”)。在上海国投母基金中,上港集团认缴出资额16亿元,占上海国投母基金总注册资本的8.64%;上海国投母基金委托上海孚腾私募基金管理有限公司(“孚腾资本”) 作为私募基金管理人,由孚腾资本根据《股东协议》及上海国投母基金与孚腾资本签署的《委托管理协议》的约定提供基金投资管理业务相关服务;上海国投母基金在孚腾资本层面组建投资决策委员会,由五名委员和五名观察员组成。投资决策委员会会议所议事项须由全部有表决权的委员超过三分之二同意方可通过。因上港集团在股权以及投资决策方面,均不对上海国投母基金形成控制,故上港集团未将上海国投母基金纳入其合并报表范围。

基于前述案例分析,实务中:

如上市公司及/或其子公司对合伙型私募基金的执行事务合伙人、公司型基金构成控股,或可以通过一致行动等协议安排对私募基金、私募基金的执行事务合伙人形成控制时,则通常会被认定为对私募基金形成控制;在此情形下,私募基金应纳入上市公司的合并报表范围。

在上市公司及/或其子公司对私募基金、合伙型私募基金的执行事务合伙人不存在控股关系,且其也无法通过投资决策委员会等方式对私募基金的投资决策产生重大影响的情形下,一般不认为对私募基金构成控制;在此情形下,私募基金无需纳入上市公司的合并报表范围。

在合伙型基金中,如上市公司及/或其子公司对私募基金的执行事务合伙人不存在股权上的控制或协议层面的控制安排,但其为私募基金的单一投资人或主要投资人,且其可通过私募基金投资决策委员会等机制对私募基金的投资决策构成重大影响(尤其是享有一票否决权等特殊权利)时,也通常会被认定为对私募基金形成控制,私募基金一般会被要求纳入上市公司的合并报表范围。

在上市公司及/或其子公司对私募基金的执行事务合伙人不存在股权上的控制或协议层面的控制安排,且其为私募基金的主要投资人(非单一投资人),并可通过私募基金投资决策委员会等机制对私募基金的投资决策构成重大影响(如私募基金的投资决策委员会采用一致决,或多数决且必须包含上市公司及/或其子公司委派委员同意才能作出有效决议)时,是否会被认定为上市公司及/或其子公司对私募基金形成控制,则存在一定的讨论空间,且实务中也存在截然不同的做法。