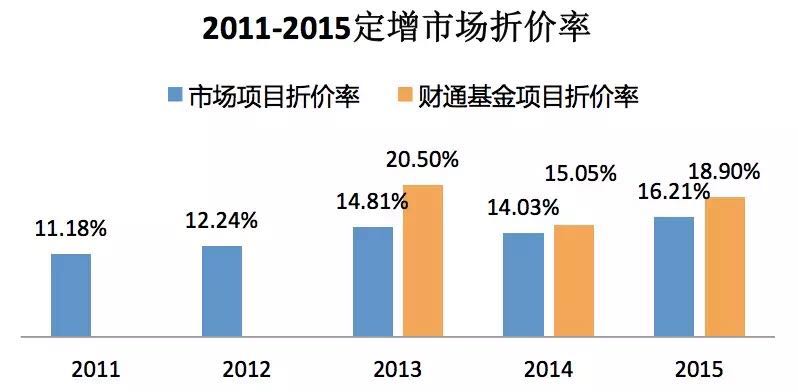

2015年定向增发数量及规模再创新高 定增项目行业分布 定增融资目的多元化,并购重组渐成焦点 定增项目折价吸引力不减 4.1 一年期定增项目折价率月度分布 4.2 定增项目折扣呈现“规模效应” 4.3 定增项目持续获得超额收益

2015年参与定增投资的机构情况 2015年募集资金额TOP10 2015年竞价定增解禁股票复权收益率TOP10 非公开发行窗口指导对于定增市场的影响

定增市场将进一步扩容 定增回归黄金建仓期 并购重组成为上市公司估值提升新亮点

财通基金定增业务核心优势 财通基金定增业务合作模式 财通基金简介

【本报告中的信息均来源于公开可获得资料,财通基金力求可靠,但对这些信息的准确性及完整性不做任何保证;本报告不构成针对个人的投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。】

2015年二级市场异动频仍,IPO被迫暂停四个月。与此同时,多项政策出台推动并购重组,扩大配套募集资金比例,非公开发行作为上市公司再融资的渠道地位进一步提升。截至2015年12月31日,Wind数据统计全年累计实施定增853次(含三年期),募集资金总额13,614亿元,实施次数相较2014年同比上升74.80%,市场规模同比增长99.40%,延续了自2013年以来的快速增长趋势。

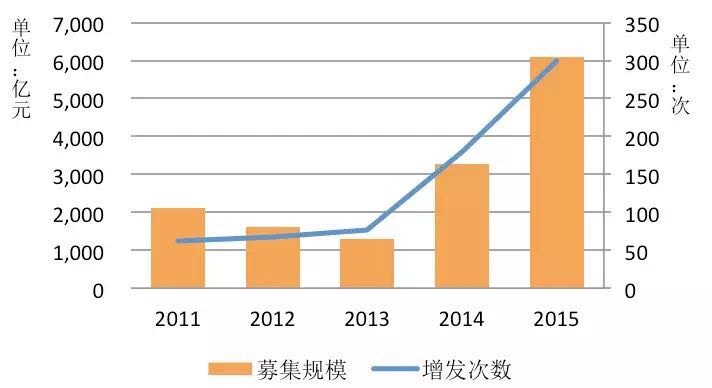

一般而言,定增项目可通过现金、资产等方式进行认购,锁定期又分为一年期与三年期。据此分类,2011年至2015年不同项目的募资规模及增发次数统计如下:

数据来源:Wind资讯、财通基金定增研究中心。统计区间:2011/1/1至2015/12/31。

以现金认购的一年期定增项目近5年保持高速增长态势,2015年全年募资规模达3976亿元,增发次数250次。此类定增项目因锁定期较短,得到普通投资者的青睐。业内通常采用组合投资策略有效分散风险,规避单票“踩雷”,同时提升投资风险调整后收益。

数据来源:Wind资讯、财通基金定增研究中心。统计区间:2011/1/1至2015/12/31。

以现金认购的三年期定增项目在2014年至2015年间呈现爆发式增长,募资规模达3534亿元,增发次数达304次,较前一年均上升了2倍以上。现金类的三年期定增项目增发次数超出一年期定增项目,开始成为上市公司进行再融资的重要手段,值得关注。同时由于再融资项目期限的拉长,更加考验投资者的投行业务能力及配套资金实力。

资产认购类定增项目

数据来源:Wind资讯、财通基金定增研究中心。统计区间:2011/1/1至2015/12/31。

资产认购类定增项目自2013年起迅速增长,至2015年募资规模达6104亿元,增发次数达299次,成为市场上募资规模最大的一类定增项目。此类定增项目的发行对象大多数为大股东及其关联方,涉及较复杂的重组交易结构,单体规模一般较大,普通投资者较难参与。

随着供给侧改革的推进,定向增发集中出现在加速扩张的新兴产业以及积极转型的传统行业,是促进上市公司发展的重要动力。2015年,实施定向增发的上市公司分布行业广泛。涉及化工、机械设备、计算机、医药生物、电子、电气设备、房地产、公用事业、传媒、有色金属等20余个行业。

在定增项目行业分布中,增发次数最多的是化工(77次)、机械设备(75次)、计算机(73次),行业平均增发规模最高的是银行(100亿元)、钢铁(75亿元)、非银金融(56亿元),融资规模最高的行业是房地产(1569亿元)、化工(1501亿元)、计算机(824亿元)。

根据行业划分情况来看,新兴产业再融资呈现“频度高”的特点,而传统周期性行业融资规模往往较大。其中,化工、机械设备、电子等行业由于工业4.0升级以及智能装备等迎来了发展的新周期,因此上市公司需要通过再融资进行转型升级,带来了强烈的资金需求。而计算机、传媒等行业是在2015年最受资本市场欢迎的行业,众多机构均看好未来行业发展的方向和布局,例如大数据、TMT、云计算、影视娱乐、游戏、数字营销等,传统周期型上市公司则存在大量行业内并购重组需求,亦呈现出较旺盛的定增需求。

数据来源:Wind资讯、国金证券资本市场部、财通基金定增研究中心。统计区间:2015/1/1至2015/12/31。

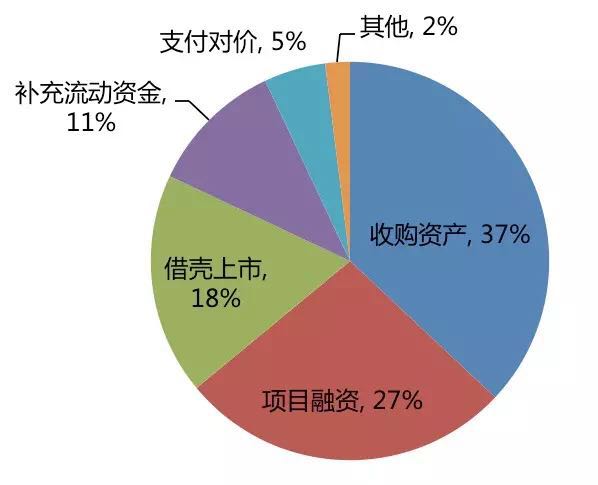

通过定向增发进行资产收购,正逐渐成为近年来定向增发的主要诉求。2015年,监管层多次发文,简政放权,减少定向增发审批程序,鼓励上市公司并购重组,也很大程度上助推了这一轮并购重组类定增发行的高潮。据统计,2015年上半年定增的发行审核周期不断缩短,从预案公告到最终发行的总耗时由2014年的251天缩短至240天左右。2015年11月,证监会对并购重组的审核进行了全流程优化,预计2016年并购重组类定增的审核会有更明显的提速。

数据来源:Wind资讯、财通基金定增研究中心。统计区间:2011/1/1至2015/12/31。

数据来源:Wind资讯、财通基金定增研究中心。统计区间:2015/1/1至2015/12/31

数据来源:Wind数据、财通基金定增研究中心,统计区间:2015/1/1至2015/12/31。

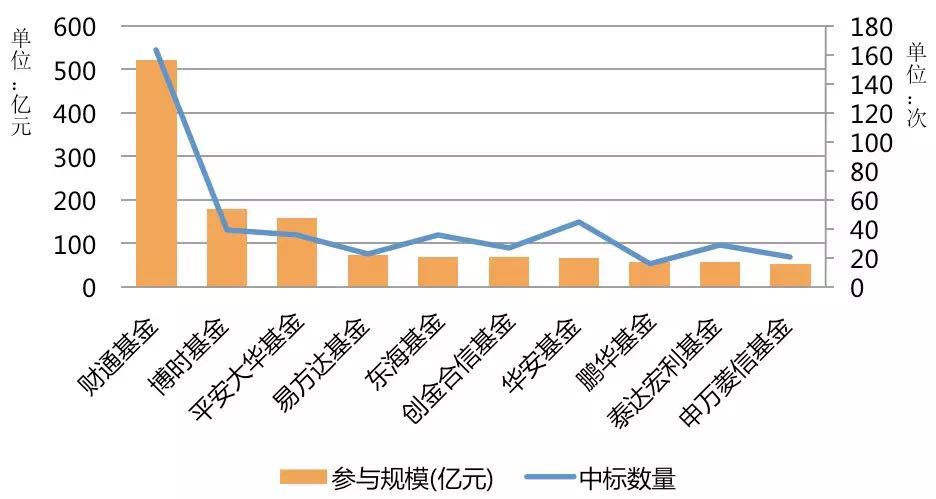

数据来源:Wind资讯

目前参与定向增发的主力仍然以公募基金公司为主,参与的产品除了个别基金公司一般是以公募产品参与,主力参与的产品还是以基金专户和社保组合为主,基金专户产品仍然是参与定向增发的主力。伴随大资管时代的来临,定增市场开始得到各家专业机构的重视。行业品牌优势开始显现,强者更强的趋势非常明显。

数据来源:财通基金定增研究中心,2015/1/1-2015/12/31

2015年以来参与起点较高的定增项目涌现,单份起点规模5亿级的定增项目层出不穷,对于参与机构的资金实力及投研能力有着较大考验。由于参与门槛较高,起点规模较高的定增项目往往伴随着较大折扣,但同时也将众多小型机构挡在门外,成为大资金玩家的领地。

数据来源:Wind资讯,财通基金定增研究中心。统计区间:2015/1/1至2015/12/31。

数据来源:Wind资讯,财通基金定增研究中心。统计区间:2015/1/1至2015/12/31。

数据来源:Wind资讯、财通基金定增研究中心。统计区间:2015/1/1至2015/12/31。

数据来源:中信证券,预案更新至2015/12/31,剔除年底完成发行的项目后现金类预案约为21,806亿元,全口径约为27,292亿元。

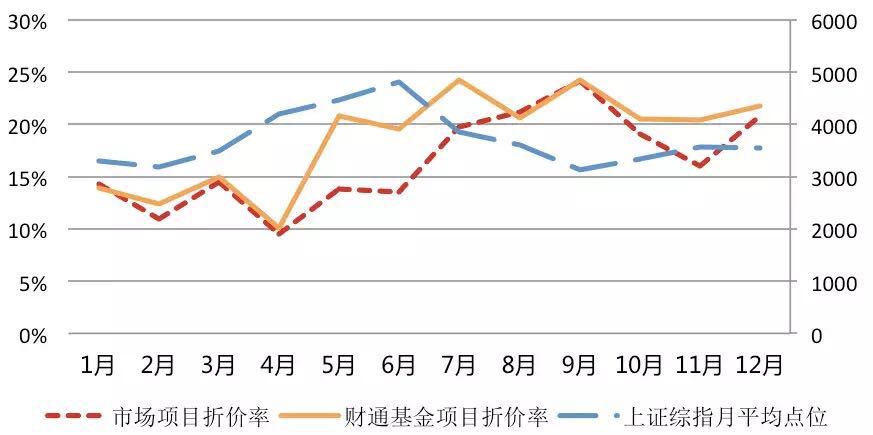

资本市场正处于从债权融资到股权融资转变的过程中。具体来看,债权融资高占比的趋势正在转变,意味着直接融资的发展空间巨大。在目前实体经济的低谷期,发展和壮大资本市场可能是解决目前经济困局的重要出路,因此我们判断股市长期趋势向好。自2015年以来,中国资本市场受到外围市场影响、国内不确定性因素较多(注册制的推出预期、汇率不稳定、实体经济不景气、去杠杆、银行坏账等)等原因,市场震荡起伏,情绪化特征明显。预计2016年市场仍将以低位震荡为主。在对2016年全年市场收益预期不高的情况下,定增投资因较二级市场享有一定折价,为投资者提供了全市场稀有、宝贵的安全边际。今年1月份,财通基金一共中标了13个定增项目,平均中标折价率8折。

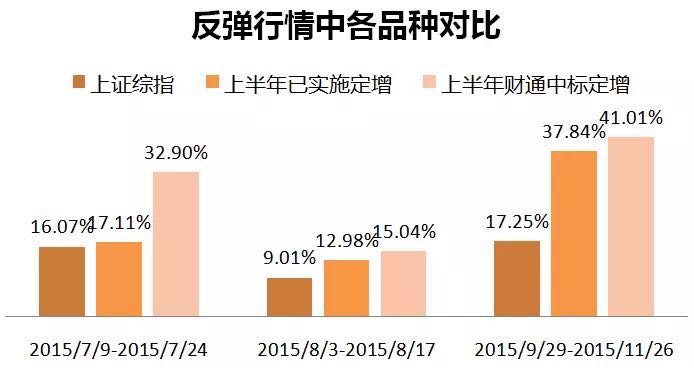

我们在震荡市中的一个发现是:在众多权益类品种中,定向增发项目的反弹力尤为突出。以2015年上半年实施的246个定增项目为考察对象,数据显示,在三轮反弹行情中,它们的平均涨幅均跑赢同期上证综指。而财通基金上半年中标的74个定增项目更是出类拔萃,不仅大幅跑赢同期上证综指,更领先定增市场平均水平,弹性突出。

数据来源:Wind,财通基金定增研究中心。

数据来源:Wind,财通基金定增研究中心。

尽管根据以往定增实务来看,大盘点位越低,做定增越安全,定增项目平均收益率越高,但财通定增数据平台回溯结果发现:作为历来A股重要的情绪分水岭,上证综指3000点左右是定增投资中的一个重要收益突变区间。在3000点左右,偏3000点上方建仓,会有意想不到的收益“惊喜”。

2015年以来,证监会、财政部、国资委、银监会等四部委联合发文,通过多种方式进一步深化改革、简政放权,减少审批程序,鼓励上市公司并购重组,将有助于夯实上市公司资产,推进企业整合,提升资本市场效率和活力。从2015年定增项目募资用途来看,资产收购类占募集金额37%,占比最高,而从2016年已经公告即将实施增发的930家上市公司募资用途来看,资产收购类定增项目的数量将进一步扩容。

作为高成本银行信贷资金的融资替代,定增市场开始全面绽放魅力,同时承担起更大的社会转型责任。跳出原有的行业框架和发展束缚后,上市公司通过行业转型重新焕发经营活力,牵动一系列的价值重估。对定增项目的选择,将更加考验专业投资机构对一级半市场的理解与把握能力。传统的二级市场股票估值及分析方法,有效性将进一步下降。2016年,能否通过与上市公司深度合作,参与企业重组设计,深挖定增超额收益,将成为定增投资的新看点,也将成为判别定增机构投资实力的又一重要标志。财通基金,作为行业中率先设立投行部对接定增业务的基金公司,已与300余家上市公司,60多家投行建立长期紧密合作,将共享这场再融资盛宴。

做风控最好的互联网非公开股权合投平台,分享创投资讯,交流天使轮、PreA、A轮阶段的项目,网址:www.jiemingangel.com;商业计划书发至:bp@jiemingangel.com

法盛金融,提供股权投资、基金资管、新三板/IPO、并购重组、金融不良资产收购处置等方面的资讯及法律服务。

免责声明:本公众号发布的信息,除署名外,均来源于互联网等公开渠道,版权归原著作权人或机构所有。我们尊重版权保护,如有问题请联系我们,谢谢!(联系方式:王先生,020-85201361,微信号:wangblawyer1128,邮箱:wangblawyer@sohu.com)