法盛金融投资

致力于分享金融与不良资产、投融资并购、公司纠纷、资管基金、资本市场、房地产与建设工程、税务筹划及疑难案例等干货。

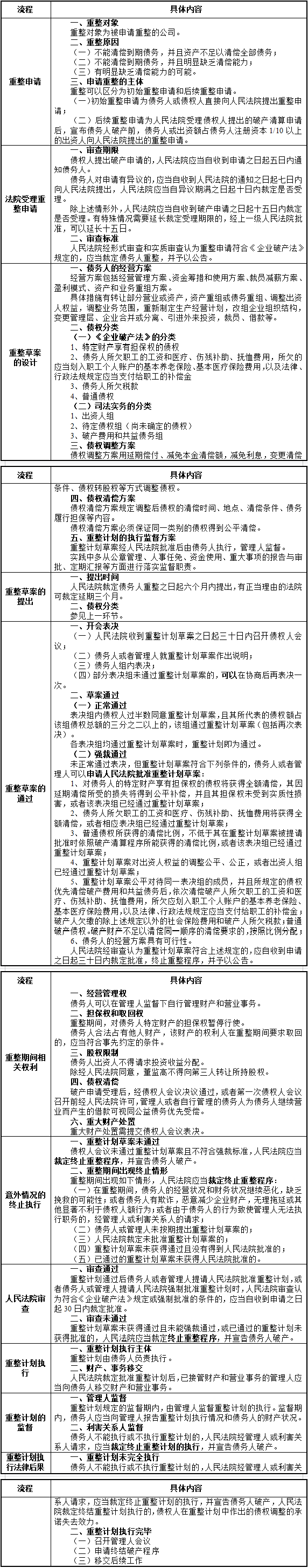

2022年至2023年3月20日,上市公司破产重整情况如下:

除退市拉夏(603157)、退市工新(600701)、科迪退(002770)3家公司处于程序启动阶段外,目前(至2023.3.20)共有11家上市公司破产重整计划(草案)被法院批准。

(一)经营方案

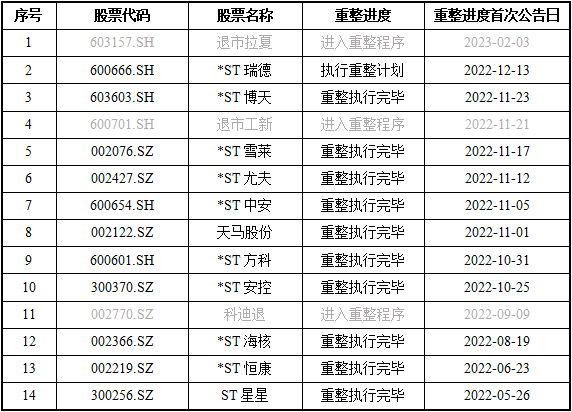

(二)债权分组

(三)债权调整及清偿方案

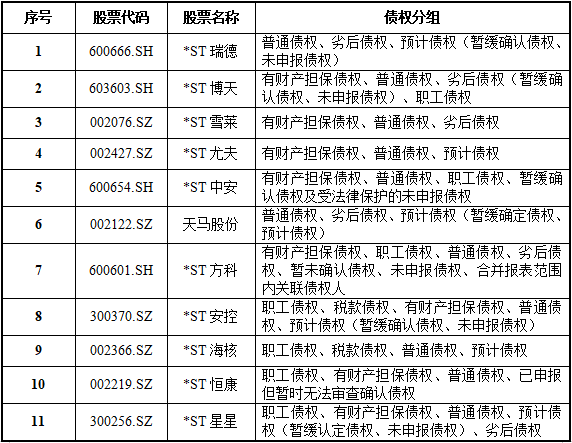

(四)出资人权益调整方案

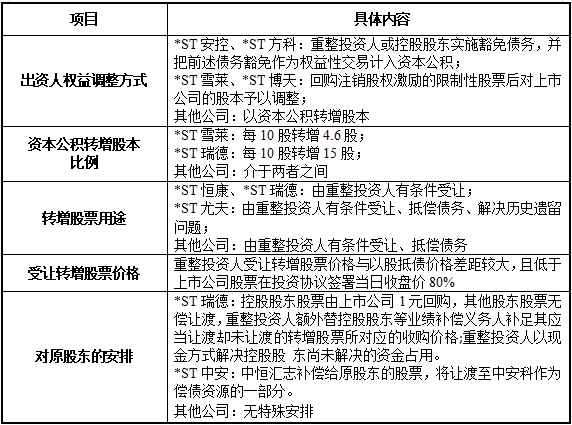

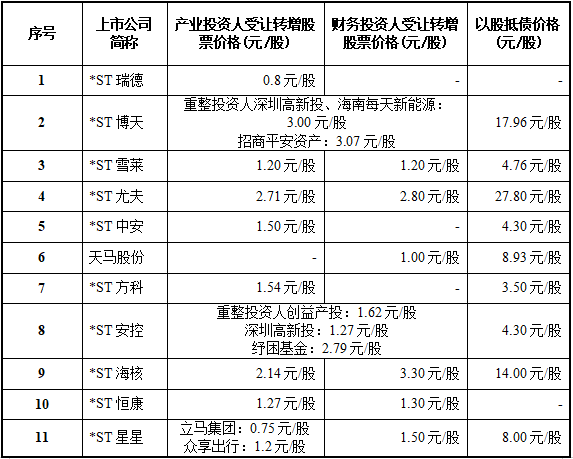

1、受让转增股票价格比较

2022年至今实施破产重整的上市公司中,权益调整方案以资本公积转增股本方式为主,仅在原股本、资本公积数额确定以及转增股本用途上有所差异。其中,*ST安控、*ST方科的重整投资人或控股股东实施豁免债务,并把前述债务豁免作为权益性交易计入资本公积;*ST雪莱、*ST博天以回购注销股权激励的限制性股票对上市公司的股本予以调整,后再进行资本公积转增股本。除前述公司外,其他公司均直接以资本公积转增股本方式进行权益调整。

上市公司的债权清偿方案包括现金清偿、留债清偿、组合清偿等方式,*ST雪莱等公司还赋予债权人清偿方式选择权。

(一)*ST雪莱

1、出资人权益调整(回购注销股权后转增股本类型)

雪莱特总股本769,571,569股,实施回购并注销完毕7,500,000股股权激励限售股后总股本将调整为762,071,569股,资本公积金为355,882,950.63元。结合公司股本及资本公积金实际情况,在重整程序中,公司以调整后总股本为基数,按照每10股转增4.6股的比例实施资本公积金转增股票,共计转350,552,922股股票(最终转增的准确股票数量以在中国结算实际登记确认的数量为准),雪莱特总股本增加至1,112,624,491股。

上述转增股票中,不超过60,000,000股转增股票用于清偿债务,剩余的转增股票全部由重整投资人认购,产业投资人佳德轩(及其一致行动人)将通过认购转增股票成为雪莱特第一大股东,其实际控制人成为雪莱特实际控制人,剩余股票由财务投资人认购。重整投资人受让股票的价格,按照《重整投资框架协议》签署日前二十个交易日公司股票的收盘均价1.50元/股的八折确定,即1.20元/股。重整投资人认购股票的对价款将在雪莱特重整计划经法院裁定批准之日起15日内完成支付,用于根据本重整计划的规定偿付债务、支付重整费用及补充公司流动资金。产业投资人自取得转增股票之日起限售36个月;财务投资人自取得转增股票之日起限售12个月。

在上述出资人权益调整方案下,雪莱特全体出资人所持有的公司股票绝对数量不会减少。同时通过引入投资人逐步恢复持续经营和盈利能力,提升股票价值,有利于保护广大出资人的合法权益。

2、债权清偿方案

有财产担保债权在评估价值范围内以现金方式一次性受偿,不足部分转为普通债权受偿;职工债权、税款债权现金全额清偿;普通债权分组清偿,劣后债权不予清偿。

普通债权的具体清偿方案为15万以下现金一次性清偿,15万以上每100元约分得21股,抵债价格4.76元/股。鉴于有部分债权人不愿承担股价波动的风险或者因程序要求等原因需要快速回笼现金,重整计划赋予普通债权人清偿方式的选择权。债权人可选择放弃受领抵债股票,要求公司就普通债权超过15万以上的部分按50%比例支付现金。

(二)*ST尤夫

1、出资人权益调整(资本公积转增股本)

尤夫股份将通过资本公积转增股份形式调整出资人权益,转增股份用于引入重整投资人、清偿普通债权以及向除尤夫控股以外的其他原股东分配。具体方案为,在尤夫股份现有总股本437,970,123股的基础上,按每10股转12.5股的比例转增547,462,654股,转增后总股本增加至985,432,777股(最终转增股本的准确数量以中登公司实际登记确认为准,下同)。

重整投资人投入75,100万元,认购276,358,194股转增股份(其中,246,358,194股由产业投资人有条件受让,3,000万股由财务投资人有条件受让),产业投资人增持后的持股比例为25%。剩余的转增股份161,611,929股用于清偿普通债权人,79,063,110股用于向除尤夫控股以外的其他原股东分配,30,429,421股用于解决尤夫股份的违规担保等历史遗留问题。产业投资人受让的股份锁定36个月,财务投资人受让的股份锁定12个月,普通债权人受偿的股份不设限售期。

2、债权清偿方案

尤夫股份的有财产担保债权将在担保财产的价值范围内获得现金留债清偿,留债期限5年,超过留债金额的部分作为普通债权,按照普通债权的调整及清偿方案获得清偿。

尤夫股份的普通债权,以重整投资人支付的现金对价、留债、出资人权益调整方案中用于偿债的股票以及信托受益权份额等方式组合清偿:

(1)债权人每100元普通债权可以获得10元的现金即时清偿,清偿率为10%。

(2)债权人每100元普通债权可以获得7.5元的现金留债清偿,清偿率为7.5%。留债期限5年。

(3)以资本公积转增股份及信托受益权份额受偿。对于普通债权人未获得现金清偿的82.5%部分,以出资人权益调整所获得的部分股票以及信托受益权份额清偿。每家债权人每100元普通债权将获得转增股票约2.6股,股票的抵债价格为27.8元/股。同时,债务人将以其持有的非保留资产设立信托计划,每家债权人每100元普通债权将分得的信托受益权份额为1份。

根据重整计划,尤夫股份普通债权的清偿率为100%。

鉴于重整计划对普通债权的清偿安排,劣后债权不再清偿。

(三)*ST方科

1、出资人权益调整(豁免债权后转增股本)

截至重整受理日,方正科技账面可用于转增股本的资本公积金约2.02亿元,按照本重整计划豁免债权后,可用于转增股票的资本公积金增加至19.75亿元。以现有总股本约21.95亿元为基数,按照每10股转增9股的比例实施资本公积金转增股票,共计转增产生约19.75亿股。

其中约12.51亿股用于引入重整投资者(折合约1.6元/股),其余约7.24亿股用于清偿普通债权。完成分配后,重整投资者及其指定主体持有方正科技29.99%股权,普通债权人合计持有方正科技17.38%股权,剩余部分由原股东持有。重整投资者有权在确保自身实际控制方正科技的情况下,将其应受让的不超过9.99%的股权指定由第三方受让,被指定主体应当是重整投资者的一致行动人,与重整投资者共同承诺锁定36个月。

2、债权清偿方案

有财产担保债权在评估价值范围内以现金一次性全额清偿,超出担保财产评估价值的部分按照本重整计划规定的普通债权清偿方案受偿。职工债务全部一次性清偿。

债权人10万元(含本数)以下的普通债权部分,在重整计划执行期限内以现金方式全额清偿;10万元以上的普通债权部分,以现金和转增股票抵债的方式清偿,即每100元债权可获得30元现金和20股转增股票(按3.5元/股价格确定抵债价格)。

(四)*ST瑞德

1、出资人权益调整(原股东股权让渡)

以奥瑞德股份现有总股本1,227,326,240股为基数,按每10股转增15股的比例实施资本公积金转增股本,共计转增约1,840,989,360股股票。转增后,奥瑞德股份总股本将增至约3,068,315,600股(最终转增的准确股票数量以中证登上海分公司实际登记确认的数量为准)。转增股票中控股股东等业绩补偿义务人的约604,158,086股股票需由上市公司1元回购,回购的股票用于引入重整投资人;其他股东的约1,236,831,275股股票无偿让渡,用于引入重整投资人。

上述共计1,840,989,360股转增股票,由重整投资人有条件受让不低于15亿股,重整投资人最终未受让的剩余转增股票,由管理人予以注销。重整投资人受让股票的条件包括:支付现金对价,专项用于根据本重整计划的规定偿付债务、支付重整费用及补充公司流动资金;重整投资人额外替控股股东等业绩补偿义务人补足其应当让渡却未让渡的转增股票所对应的收购价格;重整投资人以现金方式解决控股股东尚未解决的资金占用,同时以现金补偿上市公司因清偿违规担保债权在重整中所占用的偿债资源。

2、债权清偿方案

奥瑞德股份的对外债权均为普通债权,无对债务人特定财产享有担保权的债权、职工债权、税款债权,普通债权按如下方式清偿:每家债权人20万元以下(含20万元)的部分,以现金方式全额清偿;超过20万元的部分,按照5%的清偿率以现金方式清偿。清偿现金在转增股票划转至重整投资人指定账户之日起15日内支付。

(五)*ST中安

1、出资人权益调整(原股东补偿股票让渡)

在重整计划执行阶段,以中安科现有总股本1,283,020,992股为基数,按照每10股转增11.90143433股的比例实施资本公积金转增股本,共计转增1,526,979,008股股票。转增后,中安科总股本将由1,283,020,992股增加至2,810,000,000股。最终转增的准确数量以中证登上海分公司实际登记确认的为准。

前述资本公积金转增形成的1,526,979,008股股票不向原股东分配,全部用于清偿债务和引入重整投资人,其中:726,979,008股股票以4.30元/股的价格抵债给债权人,用于清偿对应的债务以化解中安科债务风险、保全经营性资产、降低负债率;800,000,000股股票用于引入重整投资人,重整投资人支付的价款部分用于支付中安科破产费用和清偿相关债务,剩余部分则用于补充流动资金以提高公司经营能力。

此外,中恒汇志因盈利预测未完全实现而触发的业绩补偿方式和补偿股票数已由中安科2015年第三次临时股东大会、2016年年度股东大会和2018年第二次临时股东大会决议确认,故对于本应由中恒汇志补偿给原股东的176,751,344股股票,将让渡至中安科作为偿债资源的一部分。

2、债权清偿方案

职工债权不作调整,将以现金方式一次性全额清偿。有财产担保债权本金及利息部分可在担保财产的清算价值范围内优先清偿。清算价值范围外的本金及利息,以及全部罚息、复利、违约金等惩罚性费用将按普通债权的清偿方式清偿。

每户普通债权人债权金额在60,000.00元及以下的部分,以现金方式一次性全额清偿。每户普通债权人债权金额超过60,000.00元的部分,将按照4.30元/股的价格获得股票抵债。为保障非关联方债权人优先获得受偿的权利,关联方债权将按照留债挂账处理。普通债权人在按照本重整计划获得清偿后,中安科不存在《企业破产法》第九十四条之规定须予以减免的部分。

暂缓确认债权或受法律保护的未申报债权,将按同类型债权的清偿方式及比例对偿债资源予以提存。待相应债权依法确认后,债权人可按同类型债权清偿方式及比例获得受偿。未申报的债权在重整计划执行完毕后申报的,由中安科负责审查后按照同类债权清偿方式及比例获得受偿。