法盛金融投资

致力于分享金融、不良资产、投融资并购、房地产、公司纠纷、资本市场、疑难案例等干货。

私募基金股权投资中,投资人常会与目标公司签订“对赌协议”。“对赌协议”,又称估值调整协议,是指投资人与融资方在达成股权性融资协议时,为解决交易双方对目标公司未来发展的不确定性、信息不对称以及代理成本而设计的对未来目标公司的估值进行调整的协议。常包括金钱或股权的补偿安排、创始人回购等结构性安排。[1]

在此背景下,我们将在本文中聚焦如下:

1. 上市公司定增保底安排的法律效力?

2. 目标公司为股东对赌义务提供担保是否有效?

3. 投资人要求目标公司承担对赌责任的方式和主要障碍?

一、对赌协议的法律效力

在既往法律实践中,主流观点认为“与股东对赌有效,与目标公司对赌无效”。随着社会经济与司法实践的发展,以近年华工案的司法裁判为代表,前述观点亦存在一定变化,司法实践中就投资人与目标公司对赌的效力问题存在一定争议。参考《九民纪要》第5条第1款[4]规定,最高人民法院总体态度为,投资人与目标公司订立的对赌协议,应回归到合同法等关于合同效力的调整规范的评判之中,在不存在法定无效事由的情形[5]下,应认定投资人与目标公司订立的对赌协议有效。

尽管《九民纪要》对投资人与目标公司对赌协议的效力,作出了肯定的倾向性评价,但值得注意的是,在特定领域的对赌安排(包括与目标公司、与目标公司实控人和股东等)仍然可能面临效力上的挑战。说明如下:

(一) 上市公司定增保底类对赌协议的效力问题

1. 上市公司定增保底类对赌协议是否因违反不得保底的规定而无效

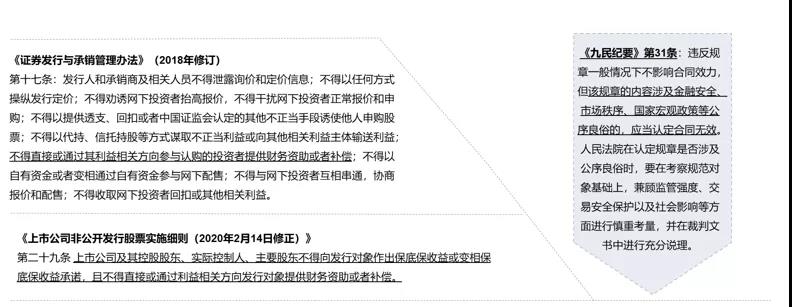

定增保底安排是指上市公司在向特定投资人发行股票时,上市公司或上市公司控股股东、实际控制人、主要股东等向投资人承诺保底保收益、回购股票等安排。此前,对上市公司本身所作的定增保底安排因涉及到公司债权人和其他投资人的利益,影响到证券市场的安全和稳定,对此司法实践持非常谨慎态度,但对于未触及操纵证券市场、非上市公司本身做出的定增保底约定,主流司法实践观点认为其是双方平等基础上达成的真实意思表示,属于正常风险分配。法院通常认为该等补偿承诺等安排并不损害公司及公司债权人利益,未显著增加证券市场风险或违反法律、行政法规的强制性规定,认可该等安排的效力[如最高人民法院(2017)最高法民终492号、上海市第一中级人民法院(2013)沪一中民四(商)终字第574号、浙江省高级人民法院(2015)浙商终字第144号等案例]。但近年来,相关法律规范对此予以进一步规制:

基于前述规定,定增保底类对赌协议的效力可能存在一定风险:(1)此类约定违反了《上市公司非公开发行股票实施细则》(以下简称“《实施细则》”)等明文规定的定增发行不得保底保收益等;(2)可能构成损害金融安全等公序良俗而被认定无效。

但基于目前的实践动向,能否基于前述规定认定对赌协议无效存在不确定性。第一,《实施细则》系部门规范性文件,层级较低,难以构成对《合同法》第五十二条第五项“法律、行政法规的强制性规定”之违反;第二,对于实践中既往存在的此类对赌协议,湖北省武汉市中级人民法院在(2019)鄂01民初8385号案中指出:“该规定(即《实施细则》)对原告、A公司在此之前所实施的民事行为无溯及力。协议是双方的真实意思表示,内容不违反我国法律、行政法规的禁止性规定,应为合法有效,各方当事人应依约履行。”同时,《九民纪要》仅规定“人民法院尚未审结的一审、二审案件,在裁判文书‘本院认为’部分具体分析法律适用的理由时,可以根据《会议纪要》的相关规定进行说理”,但是否具有溯及力并未明确。

2. 未进行信息披露的定增保底类对赌协议的法律效力

对未进行信息披露的对赌协议的效力,实践中主要存在两种观点:

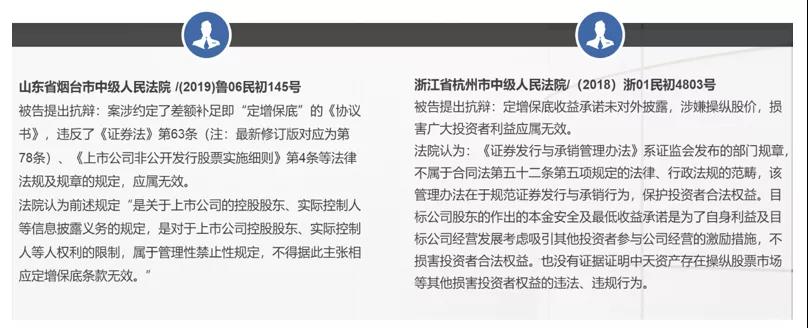

(1)正方观点及其理论依据:上市公司定增过程中股东未进行信息披露的仅违反管理性强制性规定,而不违反效力性强制性规定,因此不影响协议效力:

(2)反方观点及理论依据:虽然定增保底安排因未予以披露违反的是非效力性强制性规定,甚至是部门规章等效力层级较低的法律和政策,但若相关主体未充分履行信息披露义务,系违背证券市场公开、公平、公正的交易原则,可能损害到广大非特定投资者的合法权益,从而损害到资本市场交易秩序与安全,损害金融安全与社会稳定的,则可能以公共利益受损为由而被认定无效。沿袭这一裁判思路的有上海金融法院(2019)沪74民终602号、最高人民法院(2017)最高法民申2454号、(2017)最高法民终529号等案例,法院将金融监管规定认定为关系到金融秩序这一社会公共利益,因此无效;以及前述《九民纪要》第31条关于违反规章涉及金融安全 、市场秩序、国家宏观政策等公序良俗时合同无效的原则和精神。

(二)目标公司为股东对赌义务提供担保约定的效力

在《九民纪要》出台之前,实践中为避开“与目标公司对赌无效”的主流裁判观点,交易主体改采用在投资人与股东对赌的同时,由目标公司为股东对赌义务提供担保的安排。该安排是否有效主要涉及如下问题:

1. 目标公司为股东对赌义务提供担保是否构成抽逃出资

实践中有观点认为该安排,可能涉及构成抽逃出资,导致目标公司财产的减少。但通常而言,该种安排下目标公司承担担保责任属于或然债务,对赌能否成就,股东是否需要承担对赌责任本身均存在不确定性,且目标公司承担担保责任后也可向股东进行追偿。如福建省高级人民法院在(2015)闽民终字第1292号案中,法院即持该种观点,认为不宜据此认定“目标公司为股东回购义务提供担保”的约定无效。

2. 目标公司为股东对赌义务提供担保是否涉及越权担保

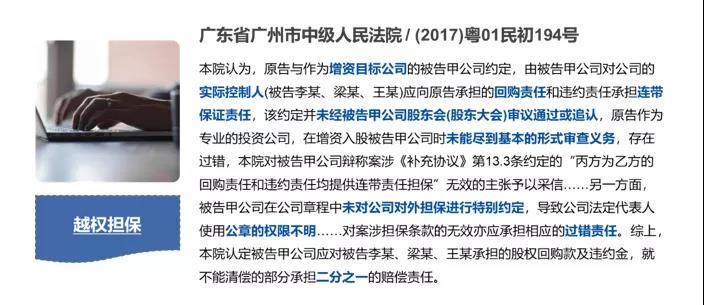

目标公司为股东对赌义务提供担保,还需关注股东或相关实际控制人是否存在越权担保的情形。依据《公司法》第十六条与《九民纪要》第17条,如投资人未尽到对决议的审查义务,将导致“目标公司为股东对赌义务提供担保”约定的无效。

就担保协议的无效,将按照《最高人民法院关于适用<中华人民共和国担保法>若干问题的解释》的规定,视股东或目标公司是否存在过错作出责任认定。在(2017)粤01民初194号案中,广州市中级人民法院即因目标公司章程未对公司对外担保进行特别约定,导致公司法定代表人使用公章的权限不明,从而判决目标公司就担保条款的无效承担相应的过错责任。

二、投资人要求目标公司履行对赌义务的类型和可能面临的障碍

在对赌协议有效的基础上,对赌协议将面临能否实际履行的问题。结合《九民纪要》第5条规定以及对对赌协议可履行性的裁判规则,以区分对象及“股权回购型对赌”与“金钱补偿型对赌”为分类,梳理如下图:

(一)股权回购型对赌:履行减资程序是关键

投资人请求目标公司回购股权的,根据《九民纪要》第5条第2款规定,人民法院应当审查是否构成抽逃出资以及是否符合《公司法》明确规定的股权回购情形[6]。我国《公司法》对股权回购采取“原则禁止但例外许可”的政策,以防止对资本维持原则、股东平等原则的违背。对于目标公司未完成减资程序的,《九民纪要》第5条第2款进一步明确“人民法院应当驳回其诉讼请求”。

1. 减资程序的难点

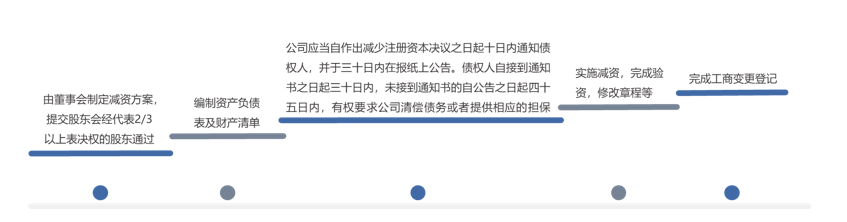

能否履行减资程序是目标公司回购股权的关键,其法理基础在于当公司债权人和股东利益存在冲突的情况下,应优先保护公司债权人的利益,履行“减少公司注册资本”程序。在公司债权人的利益得到保护之后,作为公司股东的投资人的回购请求才具备正当性,可以得到人民法院的支持[7]。结合《公司法》、《公司注册资本登记管理规定》等规定,对减资程序简要梳理如下图:

由此可见,减资不仅要经过目标公司股东会绝对多数决通过,还要通知目标公司的债权人并在债权人要求下清偿债务或提供担保,实践中成功为履行对赌责任而完成减资难度是非常大的。

2. 投资人(债权人)可否诉请要求履行减资程序

实践中存在两种不同的观点。一种观点认为投资人可以向人民法院起诉请求目标公司履行减资程序,主要原因为按照 《公司法》第一百四十二条的规定,目标公司要回购股东的股权,必须履行减资程序,故可以解释为目标公司股东会是同意为履行“对赌”协议而减资的。另一种观点则认为公司减资程序属于公司自治事项,司法不宜介入,即使介入,也不能强制执行,社会效果不好。综合各种因素反复考虑,最高院目前倾向于认为司法不介入公司内部减资程序为宜。[8]

3. 目标公司可否定向对投资人进行减资

公司法对此没有明确规定。根据个别司法判例[如(2017)苏02民终1313号、(2018)沪01民终11780号等],当有限责任公司全体股东协商一致时,可以在减资中自由地选择同比减资或者定向减资,但这仅体现在个别地方司法判例之中,尚缺乏明确的法律依据或司法解释予以支持。

4. 目标公司可否以法律上不能履行进行抗辩

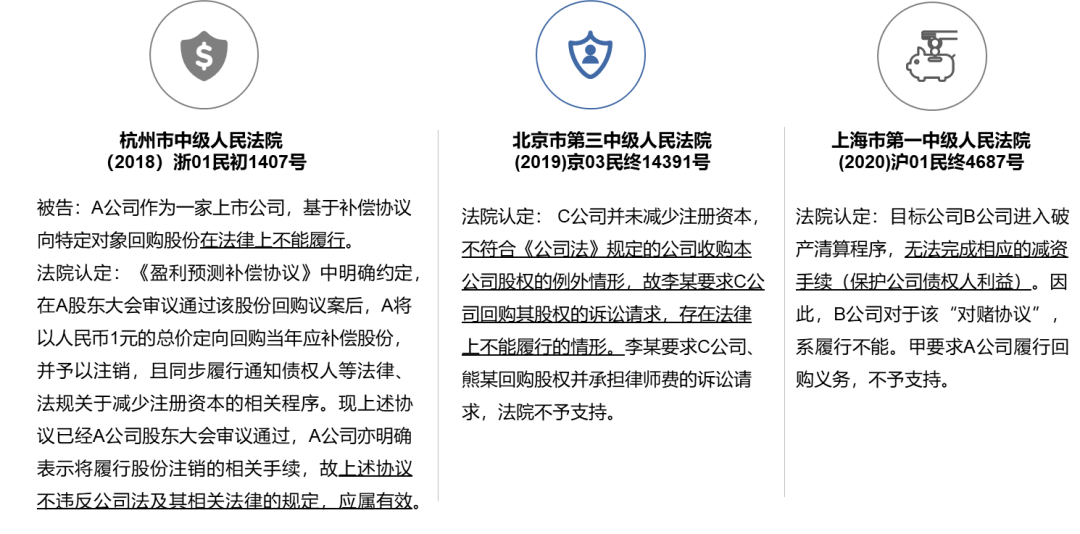

实践中目标公司可能以回购股份等要求不符合《公司法》第一百四十二条规定的减资情形或其他事由,以法律上不能履行而对回购义务进行抗辩。

结合上述案例,目标公司就对赌协议主张履行不能是否能获得支持,还需要在个案中结合公司情况与是否完成法定手续进行认定。鉴于司法实践相对较少,这一问题的具体裁判标准有待进一步关注与明确。

(二)金钱补偿型对赌:目标公司有可供分配的利润是关键

1. 关键在于目标公司有可供分配的利润

依据《公司法》第一百六十六条[9]与《最高人民法院关于适用<中华人民共和国公司法>若干问题的规定(三)》第十二条[10],股东若要从公司获得金钱补偿,只能从公司可以分配的利润中支付,否则将可能构成抽逃出资(或抽回出资)。

2. “有可供分配利润”的举证责任与潜在障碍

在实践中,法院通常会根据公司的净利润数额判断是否支持投资人的诉讼请求,《九民纪要理解与适用》指出[11],这里的利润,不仅包括公司当年的利润,而且也包括公司之前的剩余未分配利润,投资人需要就可分配利润进行举证。但在具体证明中,可能存在难度,亦可能存在目标公司股东会拒不作出利润分配的股东会决议的情形。参考《最高人民法院关于适用〈中华人民共和国公司法〉若干问题的规定(四)》第十五条[12]与司法实践,通常认为利润分配为公司自治事项,司法一般不予以介入,从而对赌协议的履行将面临障碍。最高人民法院对此进行了回应,认为投资人应事先做好预期并采取措施,在投资时就相关问题进行约定[13]。

3. 后续发现目标公司有可供分配收益可否重新起诉

在目标公司进行的金钱补偿型对赌中,若如果目标公司处于非盈利状态,依然要求目标公司向投资人支付金钱补偿,将导致公司与外部债权直接的利益失衡。《九民纪要》第5条第3款明确“经审查,目标公司没有利润或者虽有利润但不足以补偿投资方的,人民法院应当驳回或者部分支持其诉讼请求。今后目标公司有利润时,投资方还可以依据该事实另行提起诉讼”,故在目标公司后续有利润情况下,投资人才可重新起诉。如广东省深圳市中级人民法院在(2018)粤03民初3220号中认定:“A公司要求B公司支付违约金,实质上属于投资人请求目标公司承担金钱补偿义务……经审查,A公司未举证证明B公司存在利润可分配的情况,A公司该诉讼请求违反关于股东不得抽逃出资的规定,故本院驳回A公司该诉讼请求。”

总体而言,与目标公司对赌虽然基本被现行立法所接受,但实践中股权回购型对赌需要目标公司履行减资程序,而金钱补偿型对赌需要目标公司有可供分配利润,在实践中实现目标公司对赌责任看上去难上加难。如此为何还明确目标公司对赌责任效力以及条件呢?诚如前文所引述的最高人民法院观点,即为给广大交易主体对交易结果以预期,并提前在相关合同中做相应调整和安排。所以,前期通过合同约定进行合理安排似乎更胜过后期通过诉讼解决争端。

免责声明:本公众号发布的信息,除署名外,均来源于互联网等公开渠道,版权归原著作权人或机构所有。我们尊重版权保护,如有问题请联系我们,谢谢!