法盛金融投资

致力于分享金融与不良资产、投融资并购、房地产与城市更新、基金资管、资本市场、公司纠纷、税务筹划及疑难案例等干货。

一、引 言

《中华人民共和国民法典》(以下简称“《民法典》”)第388条第1款规定:“设立担保物权,应当依照本法和其他法律的规定订立担保合同。担保合同包括抵押合同、质押合同和其他具有担保功能的合同。”此外,全国人大副委员长王晨作出的《关于〈中华人民共和国民法典(草案)〉的说明》第4.2.4部分表明“扩大担保合同的范围,明确融资租赁等非典型担保合同的担保功能,增加规定担保合同包括抵押合同、质押合同和其他具有担保功能的合同。”由此可见,《民法典》在坚守“物权法定”形式主义的立法框架之下,同时吸收功能主义的担保观念,在尊重当事人实质的交易意思的基础上,明确融资租赁等非典型担保合同的担保功能。[1]换言之,出租人对租赁物享有的所有权可以发挥担保其租赁债权实现的功能。[2]

然而,纳入非典型担保的融资租赁并不适用民法典担保制度的全部规定。依据《最高人民法院关于适用<中华人民共和国民法典>有关担保制度的解释》(以下简称“《民法典担保制度解释》”)第1条之规定,融资租赁等涉及担保功能发生的纠纷,适用《民法典担保制度解释》的有关规定。尽管当前法律及司法解释尚未明确界定何为“涉及担保功能发生的纠纷”,但是依据最高人民法院法官的解读[3]以及我们的初步理解,融资租赁涉及担保功能的部分主要包括担保物权登记对抗规则、正常经营买受人规则、价款超级优先权规则、担保物权优先顺位规则以及担保物权权利实现规则。本文在此依据相关法律及司法解释的规定,尝试对融资租赁纳入非典型担保之后适用担保物权的相关规则进行初步分析。

二、融资租赁适用担保物权登记对抗规则

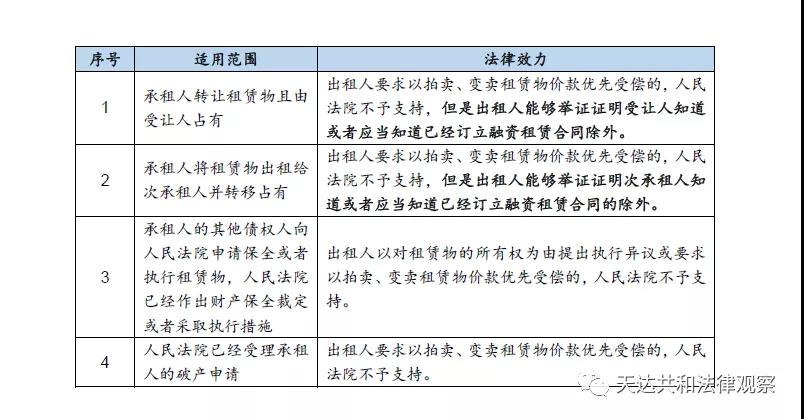

《民法典》第745条规定:“出租人对租赁物享有的所有权,未经登记,不得对抗善意第三人。”对此,《民法典担保制度解释》第67条规定:“在所有权保留买卖、融资租赁等合同中,出卖人、出租人的所有权未经登记不得对抗的“善意第三人”的范围及其效力,参照本解释第五十四条的规定处理。”由此可见,纳入非典型担保的融资租赁合同参照适用担保物权登记对抗规则。依据《民法典担保制度解释》第54条[4]之规定,出租人如果未办理融资租赁登记,其对于租赁物的所有权不得对抗“善意第三人”的范围主要包括善意的受让人、善意的次承租人、查封和扣押债权人以及破产债权人或者破产管理人。关于善意第三人的适用范围及法律效力,具体如下表所示[5]:

唯需特别关注,出租人对租赁物所有权的法律效力,原《中华人民共和国合同法》(以下简称“《合同法》”)第242条规定:“出租人享有租赁物的所有权。承租人破产的,租赁物不属于破产财产。”相比而言,《民法典》第745条删除了“承租人破产的,租赁物不属于破产财产”。此外,鉴于融资租赁被纳入非典型担保之后出租人的所有权具有担保功能,因此不乏有观点认为:承租人破产的,租赁物属于承租人的破产财产,出租人无权行使取回权,只能就租赁物行使别除权。

对此,我们倾向性认为:当前融资租赁立法以及司法解释的体系之下,出租人在融资租赁法律关系存续期间对租赁物享有所有权是融资租赁交易的本质特征,出租人的所有权虽然具有担保功能但是并不意味着出租人的所有权变性为担保物权。因此,在出租人进行融资租赁登记且承租人破产的情况下,依据《中华人民共和国破产法》(以下简称“《破产法》”第18条之规定,如果破产管理人决定解除或者视为解除融资租赁合同,出租人可以行使取回权并可依据《破产法》第53条之规定,就融资租赁合同项下承租人尚未支付的款项扣除取回租赁物价值的差额款项申报普通债权[6]。需要特别注意的是,如果融资租赁合同约定承租人破产时出租人享有合同解除权并且取回租赁物,此时出租人取回权的行使是否会受到破产管理人上述行为的限制,这有待观察。此外,在出租人未进行融资租赁登记且承租人破产的情况下,出租人对于租赁物的所有权不得对抗破产管理人或者破产债权人,其仅能就其剩余租金及租赁期满后的租赁物残值损失,向破产管理人申报普通债权。[7]

三、融资租赁适用正常经营买受人规则

《民法典》第404条规定:“以动产抵押的,不得对抗正常经营活动中已经支付合理价款并取得抵押财产的买受人。”此外,依据《民法典担保制度解释》第56条第2款之规定“前款所称担保物权人,是指已经办理登记的抵押权人、所有权保留买卖的出卖人、融资租赁合同的出租人。”由此可见,《民法典担保制度解释》第56条将正常经营买受人规则扩张至已经办理登记的融资租赁。

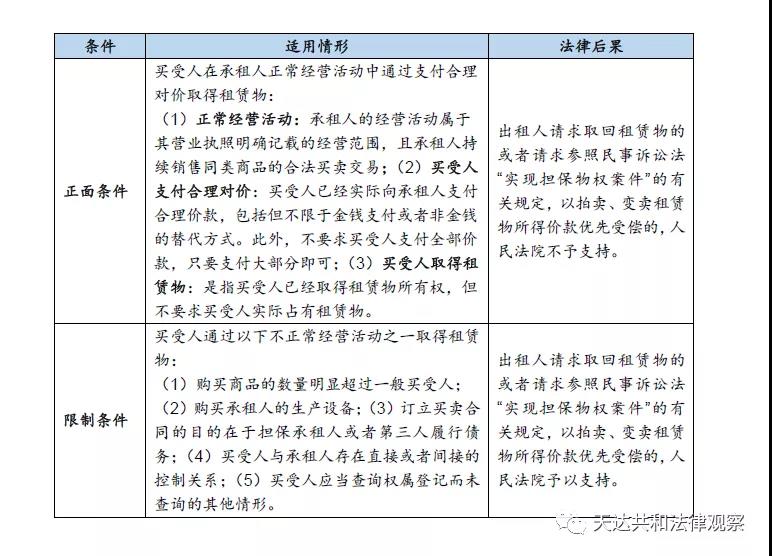

依据《民法典担保制度解释》第56条[8]之规定,我们倾向性认为:正面条件之下,出租人虽然已经办理融资租赁登记,但是不得对抗通过承租人正常经营活动且支付合理对价从而取得租赁物的买受人。限制条件之下,办理融资租赁登记的出租人,可以对抗通过承租人不正常经营活动取得租赁物的买受人。关于融资租赁适用正常经营买受人规则的适用情形以及法律后果如下表所示:

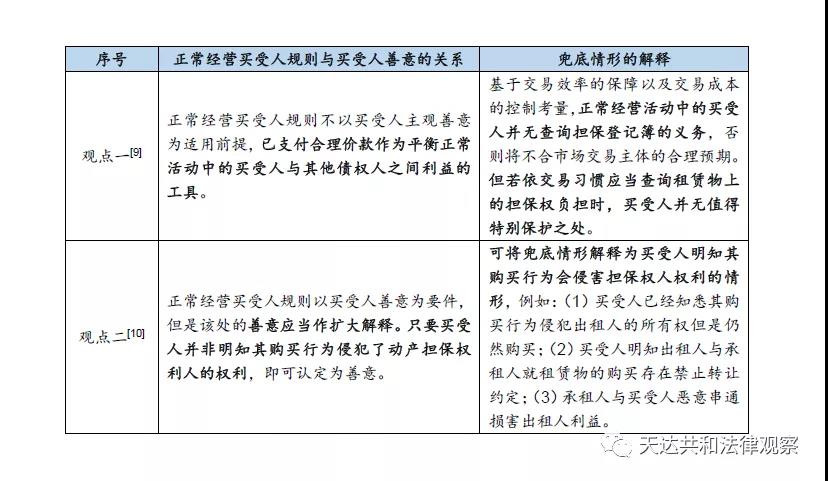

唯需特别关注,限制条件当中“买受人应当查询权属登记而未查询的其他情形”这一兜底情形较为原则化,这不仅可能导致裁判者在解释和适用时恣意扩大,而且容易使人认为买受人应当具有查询义务,若未查询则即认定为恶意。对此,当前有以下两种代表性观点,这两种观点的主要分歧在于正常经营买受人规则是否以买受人善意为前提。对此,我们倾向性认同观点二的主张,因为将兜底情形解释为买受人明知其购买行为会侵害担保权人权利的情形可能更加符合正常经营买受人规则的制度初衷。当然,由于当前司法案例的缺乏,以下何种观点更具合理性有待观察:

四、融资租赁适用担保物权优先顺位规则

《民法典》第414条[11]规定了多个担保物权竞存时的优先顺位规则,即“公示在先,登记在先”。对此,全国人大法工委人员表示:由于融资租赁被纳入非典型担保,出租人对于租赁物的所有权本质上起到担保作用,事实上也是担保的具体形式之一。所以,融资租赁同样适用《民法典》第414条的规定。因此,对于融资租赁而言,不论是同一标的物上存在多个融资租赁,或者出现融资租赁与抵押权的竞合,都参照该条款定处理,即“已经登记的,按照登记的时间先后确定清偿顺序;已经登记的先于未登记的受偿;未登记的,按照债权比例清偿。”[12]

按照上述观点,融资租赁参照适用担保物权优先顺位规则,但是由于担保物权优先顺位规则并不考虑竞存权利人之间的善意,可能会出现与此前司法实践不同之处。如果出租人先行与承租人进行融资租赁交易但是未进行登记,而承租人再将租赁物抵押给抵押权人并且进行登记,即使抵押权人非善意,但由于抵押权人的抵押登记在先,因此其顺位优先于出租人对租赁物的所有权。此时,为了防范抵押权人抢先进行抵押权登记从而取得优先权,《民法典》以及《民法典担保制度解释》赋予出租人价款超级优先权之保护。当然,并非所有的融资租赁均适用价款超级优先权,具体详见本文第五部分所述。

唯需特别关注,我们倾向性认为:尽管融资租赁纳入非典型担保之后,出租人的所有权具有担保功能,但并不意味出租人的所有权变性为担保物权。若融资租赁完全参照适用担保物权优先顺位规则,是否与同一租赁物不可能同时并存两个及两个以上所有权的原则相冲突,以及是否与监管部门要求融资租赁回归本源、禁止一物多融的规则相违背。例如,出租人与承租人开展融资租赁交易并且进行登记,承租人再将租赁物与其他出租人开展融资租赁交易且进行登记。该种情形之下,承租人在融资租赁期间对租赁物没有所有权,承租人与其他出租人签订的融资租赁合同可能因为承租人无权处分导致其他出租人根本自始无法取得租赁物的所有权,因此也就不存在出租人所有权竞存从而参照适用担保物权优先顺位规则的可能。由于当前尚无相关司法解释及参考案例,融资租赁是否参照适用以及如何参照适用担保物权优先顺位规则,有待进一步探究。

五、融资租赁适用价款超级优先权规则

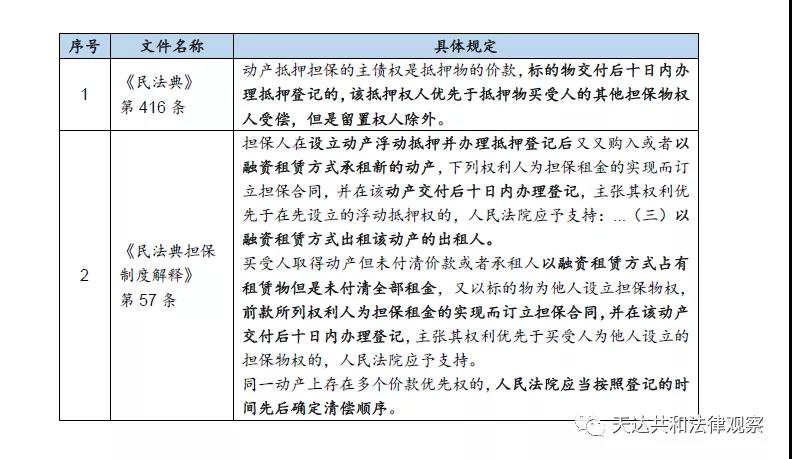

价款超级优先权有利于鼓励债务人融资、增强其清偿能力,也有利于减少在先担保权人对担保人的监管成本,兼顾各方当事人的利益。[13]基于此,本次《民法典》第416条对价款超级优先权规则作出原则性规定,但是并未明确该规则是否适用于融资租赁。然而《民法典担保制度解释》第57条对融资租赁适用价款超级优先权规则作出明确规定,相关法律规定具体如下:

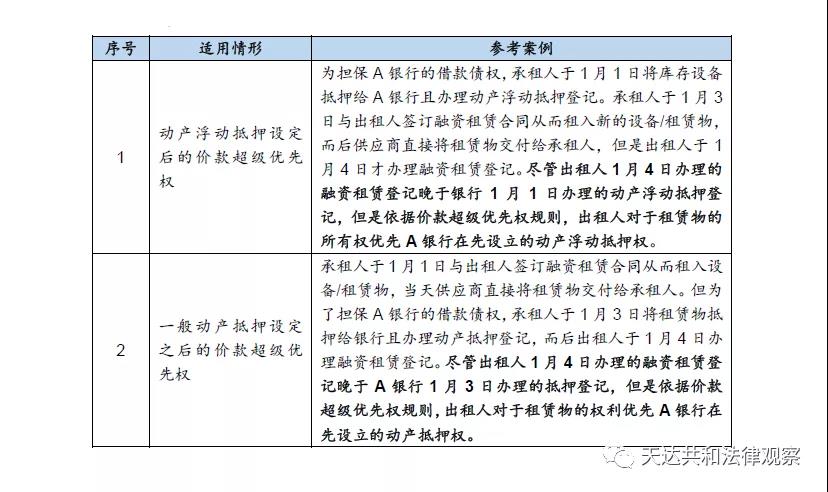

依据上述法律及司法解释的规定,融资租赁适用价款超级优先权规则主要包括动产浮动抵押设定之后的价款超级优先权、一般动产抵押设定之后的价款超级优先权,具体参见如下:

价款超级优先权规则设置的初衷在于帮助当事人实现利益最大化,具体而言:对于新的担保权人而言,其有权获得价款超级优先权,从而鼓励其对外投资的积极性;对于债务人而言,其可以再次融资,继续开展生产或者扩大再生产,充实责任财产,增强偿债能力;对于原有的担保权人而言,债务人责任财产的增加也为其担保权的实现提供新的保障。但是,作为融资租赁交易的特殊模式,售后回租交易项下通常以承租人既有财产作为租赁物,此时承租人的责任财产并未增加,因此出租人适用价款超级优先权可能会损害原有担保权人的利益。[14]

唯需特别关注,直租和售后回租都是融资租赁的交易方式,融资租赁适用价款超级优先权最根本的标准在于承租人的责任财产是否实际增加,因此不宜机械的认定所有售后回租均不适用价款超级优先权。例如,实践当中存在出租人与承租人以承租人的新购设备作为租赁物开展售后回租,该种模式之下承租人的责任财产实际增加,因此应当适用价款超级优先权。此外,理论当中还存出租人与承租人以承租人的既有设备作为租赁物开展售后回租,承租人用融资租赁款购买新设备并抵押给出租人,该种情况是否适用价款超级优先权有待观察后续司法实践的态度。

六、融资租赁适用担保物权权利实现规则

《民法典》生效之前,依据《合同法》第248条、249条,以及《关于审理融资租赁合同纠纷案件适用法律问题的解释(2014)》(“以下简称“《融资租赁司法解释(2014)》”)第21条、第22条之规定,在承租人经催告后在合理期限内仍不支付租金的,出租人可以择一向法院提出以下两项诉讼请求:一、租金加速到期并支付全部租金;二、解除合同收回租赁物并赔偿相关损失。民法典时代,融资租赁合同被纳入非典型担保之后,依据《民法典》第752条、第758条,以及《关于审理融资租赁合同纠纷案件适用法律问题的解释(2020年修正)》(以下简称“《融资租赁司法解释(2020)》”)第10条、第11条之规定,出租人同样可以择一向法院提出前述两项诉讼请求。[15]由此可见,《民法典》生效前后,出租人的这两项诉讼请求总体保持不变。

此外,依据《民法典担保制度解释》第65条第1款之最新规定,承租人可以向法院提出新的诉讼请求:三、支付全部未付租金,并请求参照民事诉讼法“实现担保物权案件”的有关规定以拍卖、变卖租赁物所得的价款受偿。由此可见,融资租赁纳入非典型担保之后,出租人对租赁物的所有权具有担保功能,出租人有权参照适用担保物权的实现规则通过拍卖、变卖租赁物所得的价款实现租金债权。

唯需特别关注,依据《民法典担保制度解释》第65条第1款之规定,出租人请求租金加速到期的同时,可以请求参照民事诉讼法“实现担保物权案件”的有关规定以拍卖、变卖租赁物所得价款支付租金,但是该条款并未规定出租人是否对租赁物享有优先受偿权。对此,不乏有观点认为,该条款之规定只是表明行权程序上参照担保物权实现规则,并不意味出租人对于租赁物必然享有优先受偿权。对此,最高人民法院民二庭表示:“至于出租人能否主张就拍卖、变卖租赁物所得价款优先受偿,则取决于出租人对租赁物享有的所有权是否已经办理登记。根据《民法典》第745条的规定,出租人对租赁物享有的所有权未经登记的,不得对抗善意第三人,因此在出租人对租赁物享有的所有权未办理登记时,对于出租人请求以拍卖、变卖租赁物所得价款优先受偿的请求,人民法院不应支持,而仅支持其请求以拍卖、变卖租赁物所得价款受偿的请求。”[16]因此,我们倾向性认为:出租人应当及时办理融资租赁登记,否则其主张对租赁物优先受偿的诉求难以获得法院支持。

七、结 语

融资租赁纳入非典型担保不仅解决了隐形担保给第三人交易安全带来的威胁,也为将处理典型担保物权之间冲突的规则适用于非典型担保物权之间或者非典型担保与典型担保物权之间的冲突提供了基础。[17]但是,融资租赁纳入非典型担保之后,出租人的所有权具有担保功能并不代表出租人的所有权变性为担保物权,融资租赁只有涉及担保功能的部分才参照适用担保物权相关规则。

基于此,本文对融资租赁适用担保物权登记对抗规则、正常经营买受人规则、价款超级优先权规则、担保物权优先顺位规则、担保物权权利实现规则等涉及担保功能的规则进行初步分析,我们倾向性认为:融资租赁只是参照适用而非完全适用前述担保物权相关规则,否则将违背立法将融资租赁纳入非典型担保的初衷。当然,囿于当前相关规则的不甚明确和参考案例的暂时缺乏,本文观点有待后续相关司法解释以及司法案例的进一步检验和完善。

免责声明:本公众号发布的信息,除署名外,均来源于互联网等公开渠道,版权归原著作权人或机构所有。我们尊重版权保护,如有问题请联系我们,谢谢!