法盛金融投资

致力于分享金融与不良资产、投融资并购、房地产与城市更新、基金资管、资本市场、公司纠纷、税务筹划及疑难案例等干货。

作者:刘畅

来源: 一川Law

保底是什么

“保底”,又称“刚兑”、“保本保收益”,是指保底承诺方对基金投资人承诺本金不受损失、保证获得最低收益,或者向基金投资人承诺其亏损不超过特定比例;如果本金受损、未实现最低收益或者亏损超过特定比利,则由保底方通过差额补足、到期兑付或者到期回购等形式向基金投资人支付款项以补足本金及/或收益。

通过保底的方式,可以将基金财产运作的亏损风险全部转移给基金管理人承担,基金投资人只享受收益而不承担任何风险,对于基金投资人而言是最强有力的“风险保障”。正因为如此,保底通常被管理人作为募资的增信工具,募集阶段的保底则成为最为常见的保底形态。而在募集完成、基金合同缔约后的基金运作阶段(管理人可能违约、也可能没有违约,产品可能已亏损、也可能没亏损),管理人也可能基于各种考虑向投资人提供保底,甚至直接向投资人承诺特定期限的还款安排。

众所周知,管理人保底因其与委托理财“买者自负、卖者负责”的基本原则不符而被监管所全面禁止,但在司法裁判领域,由于与保底有关的裁判规则供给不足、裁判者对保底刚兑的意思与委托理财的意思存在认识上的不同、保底类型多样且无统一界定标准等原因,导致实务界对管理人保底的效力认定、保底意思对整个纠纷法律关系效力的影响等问题存在不同的认识和理解。

为了进一步厘清私募基金管理人保底纠纷的核心问题,系统化地梳理及提炼司法实践对管理人保底纠纷案件的倾向性认识与裁判路径,进而尝试为此类纠纷的诉讼策略提供具有实务价值的参考,本篇文章将通过对最近四年全国范围内的保底纠纷案例样本进行全面总结的方式,对该命题展开分析及研究。

本文将主要探讨管理人保底纠纷的相关问题,有关基金内部投资人相互保底、项目方保底、管理人关联方等其他第三方保底类型,我们将在后续的系列文章中与大家进行探讨,本文不展开讨论。

01

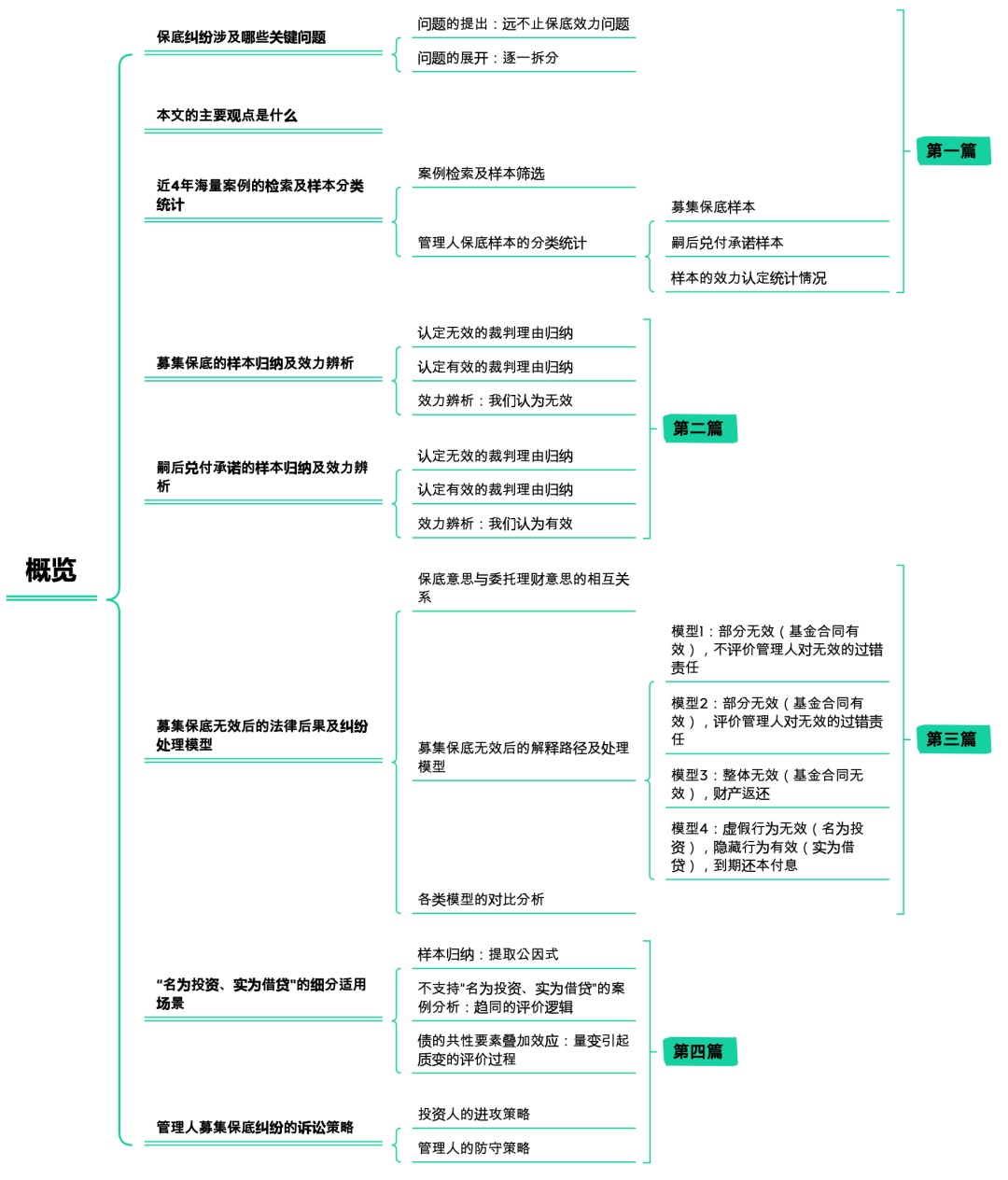

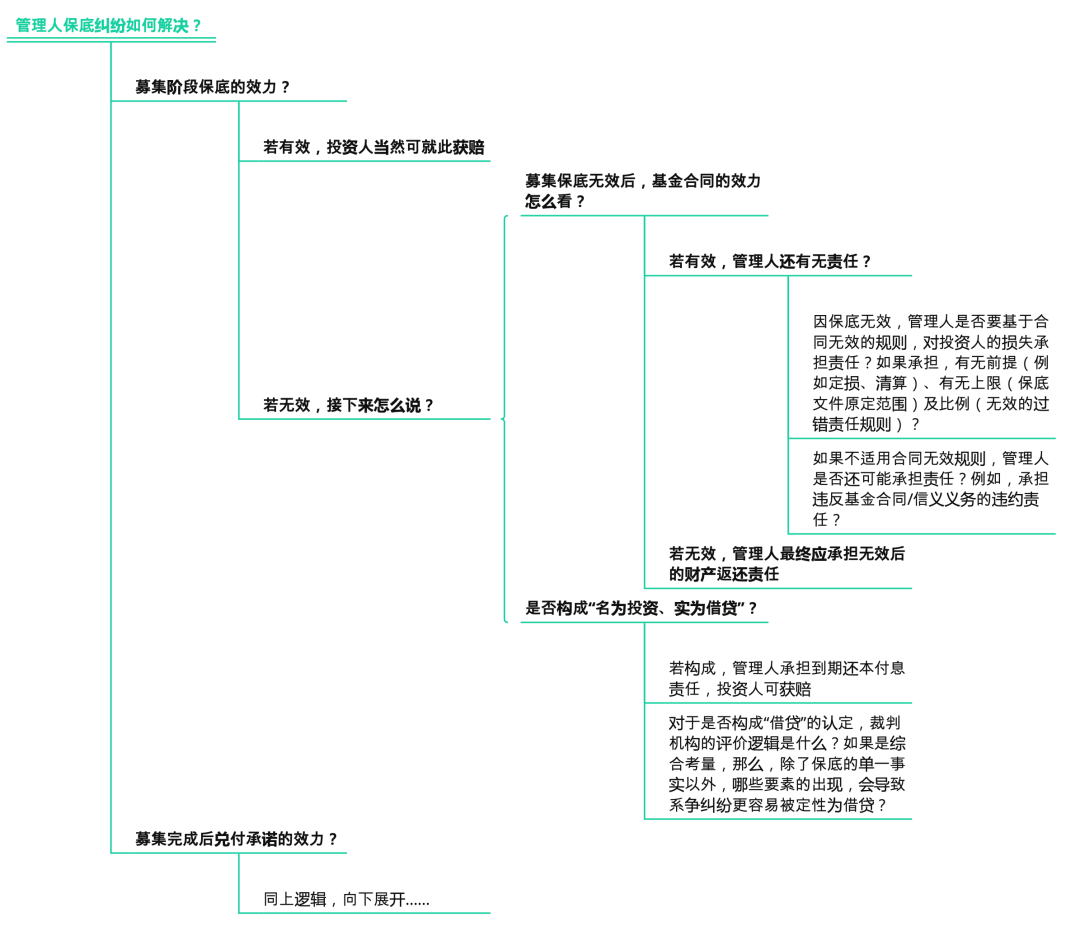

研究报告内容概览

02

保底纠纷涉及哪些关键问题?

任何复杂的问题,都可以通过极限延长逻辑思维链的方式,层层递进、逐一拆分、把复杂问题具象化,直至最终的答案。保底纠纷,同样可按此方式处理:

基于以上逻辑,对于保底纠纷如何解决这个命题,我们可以做如下拆分:

管理人保底效力如何,是否一概无效?

管理人在募集阶段提供的保底与基金合同缔约后提供的兑付承诺,效力是否应区别对待?

保底无效后,对于纠纷的整体处理(包括基金合同效力的认定),司法实践有哪些路径?

如果认为保底无效、基金合同有效,是否应评价管理人在保底文件的“射程范围内”就保底无效后的损失向投资人承担赔偿责任?

如果认为保底无效,是否可以主张保底无效导致基金合同无效,进而要求管理人承担全部赔偿责任?

在认定法律关系是否构成“名为投资、实为借贷”时,裁判机构是否还会考察其他事实要素,而不是仅以管理人提供保底这个单一要素直接否定委托理财关系(虚假行为)、转而认定构成借贷(隐藏行为)?

例如,客观上是否存在运用基金财产开展投资的事实行为、是否将投资人予以确权登记(尤其是合伙型基金)、是否办理基金产品的备案登记手续等。

进一步而言,在管理人保底纠纷案件中,除了保底事实以外,哪些事实要素的存在,会导致保底纠纷的法律关系更容易被法院定性为“借贷”?

在保底文件与基金合同的效力认定、系争法律关系的定性等问题存在多种解释路径与处理结果的现实情境下,应该如何制定最优的诉讼策略?

本文的主要观点是什么?

基于对最近四年海量案例的归纳及分析,关于保底纠纷这个命题,我们的倾向性认识是:

管理人对投资人提供“保底”安排的效力,应区分基金募集阶段的保底与基金合同缔约后(募集完成后)的“兑付承诺”两种类型,分别评价:

管理人在募集阶段提供的保底,属于效力规范所禁止的保底,应认定无效;

但是,管理人在基金合同缔约后提供的兑付承诺(包括缔约后提供的保本保收益承诺,以及管理人针对已产生的损失向投资人提供的赔偿计划、兑付计划等安排),并非效力规范所禁止的“保底”,除非存在其他无效事由,否则应认为有效。

模型一:保底无效但基金合同有效,且不评价管理人对保底无效的过错赔偿问题。管理人是否承担赔偿责任,取决于管理人是否存在违反基金合同的违约情形; 模型二:保底无效但基金合同有效,且进一步评价管理人对保底无效的过错赔偿问题; 模型三:保底无效直接导致基金合同整体无效,管理人承担财产返还及损失赔偿责任; 模型四:“保底”的合意虽不能构成委托理财法律关系,但符合借贷法律关系的构成要素,属于“名为投资、实为借贷”,管理人按照借贷规则承担还本付息的责任。

近4年海量案例的检索及样本的

使用“私募基金”+“管理人”+“无效”+“保底”关键词组,检索到317个案例;

使用“私募基金”+“管理人”+“无效”+“刚兑”关键词组,检索到88个案例;

使用“私募基金”+“管理人”+“无效”+“保本”关键词组,检索到448个案例。

(二)样本筛选

通过以上方式检索到853个案例后,我们对每个案例按照下述逻辑进行样本筛选:

为了更精确提炼、归纳同类案件,我们在处理、分析每一个案例样本时,均建立在以裁判文书所载内容作为依据,对案件事实进行最大程度还原的基础上。例如,对于某裁判文书提到的2017年管理人提供保底承诺的事实,通过国家企业信用信息公示系统、中国证券投资基金业协会管理人公示系统等平台检索,以确认2017年保底当时涉案管理人的“私募基金管理人”登记情况; 针对每个案件,均检索该案是否存在二审及再审情形。如果某案件历经二审或再审改判,则以二审、再审改判的裁判文书作为研究样本; 为了将争议事实锁定为保底纠纷,提升样本准确性,我们仅保留管理人自身对投资人作出的、明确承诺提供保本及/或保收益的案例作为样本。对于不是管理人自身提供保底的案例,或者提供保本及/或保收益的意思不明确、在性质上不构成保底的案例,我们均予以剔除; 在认定拟保留案例的争议事实是否为保底纠纷时,我们采用实质重于形式的原则进行判断,至于保底的文件形式(基金合同中的特定条款、另行签署的补充协议、管理人单方出具的承诺文件等)、实现方式(直接兑付、差额补足、到期回购等)以及承诺的背景情况,在所不问。

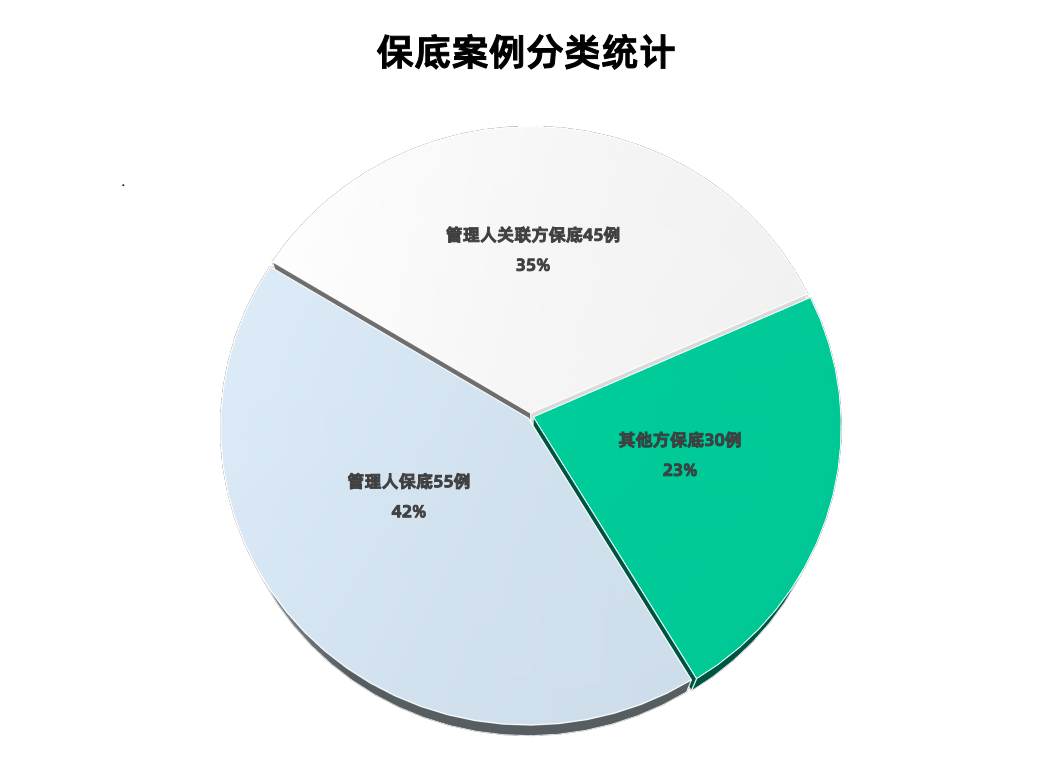

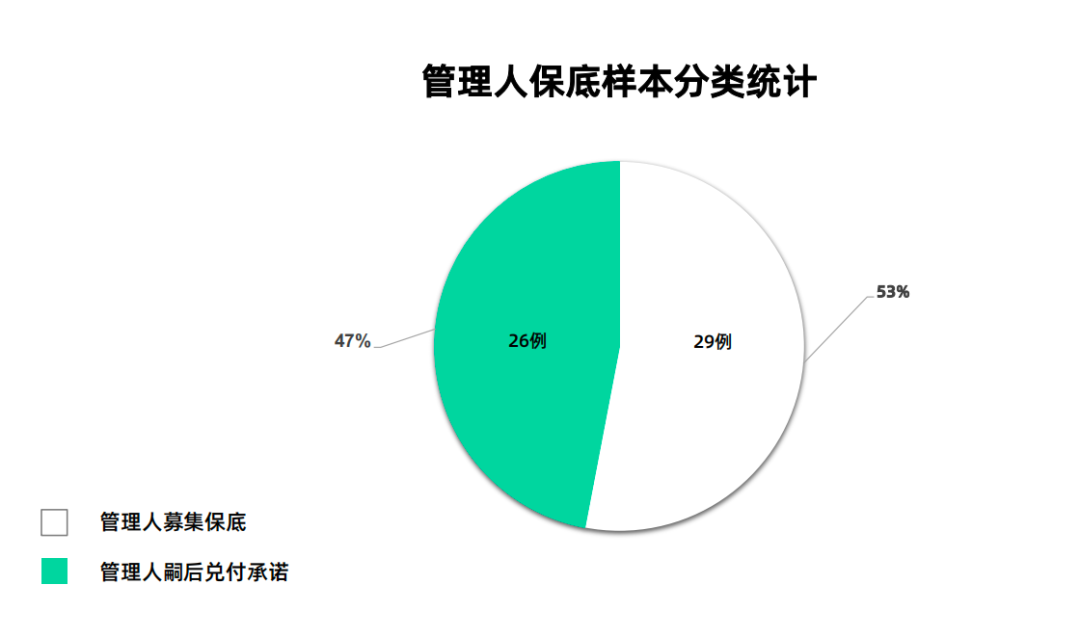

基于上述分析,获得以下结果:

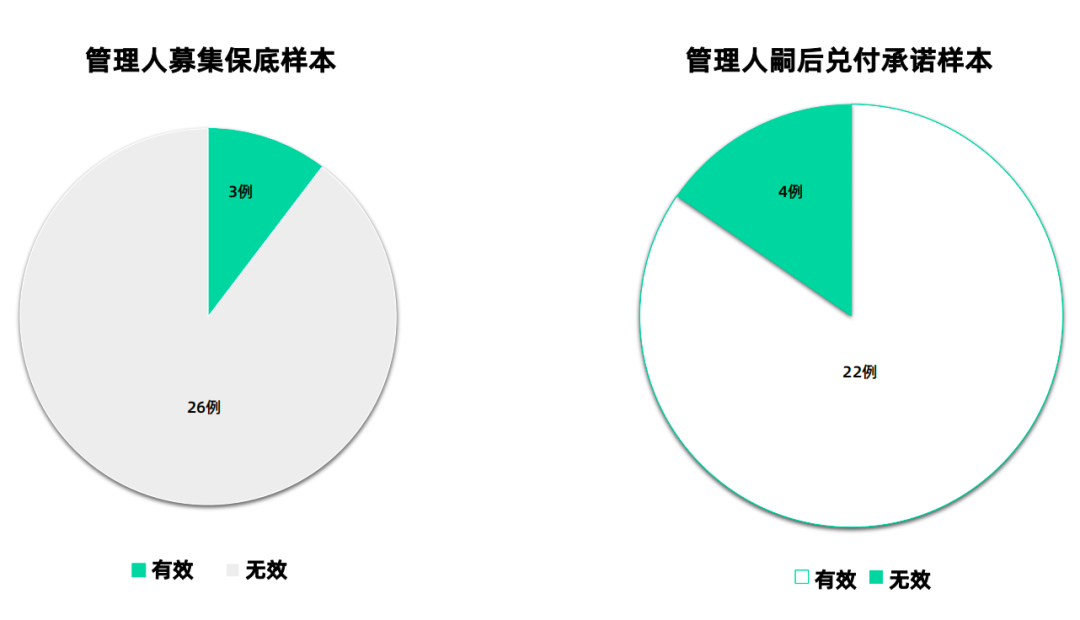

1. 在检索到的29个管理人募集保底案例中,3个案件认可其效力,26个案件否定其效力,认定有效的案件占比为10%,认定无效的案件占比为90%;

2. 在检索到的26个管理人嗣后提供兑付承诺纠纷案件中,22个案件认可其效力,4个案件否定其效力,认定有效的案件占比为85%,认定无效的案件占比为15%。

从样本统计结果来看,司法实践对于募集保底、嗣后兑付承诺两类安排,实际上存在一定的倾向性认识,即——大多数案例否定募集保底的效力,且大多数案例认可嗣后兑付承诺的效力。

关于两类样本针对募集保底、嗣后兑付承诺是否有效的论证路径以及效力辨析,我们将在后文与大家分享。

免责声明:本公众号发布的信息,除署名外,均来源于互联网等公开渠道,版权归原著作权人或机构所有。我们尊重版权保护,如有问题请联系我们,谢谢!